债牛有没有中场休息?对比当前和15年上半年

来源:债市覃谈

国君固收 | 报告导读:

15年上半年震荡行情成为牛市下半场的序曲,主要原因在于市场找到了新的看多理由,但是当前债市行情经过一段时间震荡之后,是否会诞生出类似于“融资收缩”或者“资产荒”这种级别的看多逻辑?我们持怀疑和观望的态度。

值得回味的历史,15年上半年。8月份开始债券市场做多情绪普遍降温,长端利率震荡偏弱。仔细对比,当下的债市所面临的种种处境不禁让人想起15年上半年的债券市场,主要体现在以下几个方面:

(1)牛市行情告一段落,行情进入震荡。

当下与15年上半年,从行情上来看极为相似,都是在经历一轮大的牛市行情之后进入震荡期。14年在经济下行加速的压力下,央行开启了新一轮宽松,标志性事件是14年4月的定向降准。14年的经济数据,无论是投资、工业增加值还是消费,都出现了明显下滑,经济数据呈现出全面回落的态势,这也造就了14年的债券大牛市,期间10年国债和国开收益率高点(4.72%和5.92%)分别回落120bp和200bp。但从15年初开始,市场开始进入震荡格局,10年国债在3.3%-3.7%的区间震荡,而10年国开则在3.6%-4.3%的区间震荡。

本轮债市同样如此,年初以来去杠杆所带来的副作用开始逐步体现,社融存量同比增速出现加速下行,叠加3月份之后中美贸易战的发酵,市场对于未来经济的悲观预期变得愈发浓厚。18年债券市场牛市,10年国债和国开收益率高点到低点分别下行50bp和100bp左右。但是从8月份开始,利率债行情由下行转为震荡偏弱,10年国债在3.4-3.7%之间震荡,10年国开则在4.1-4.3%之间震荡。

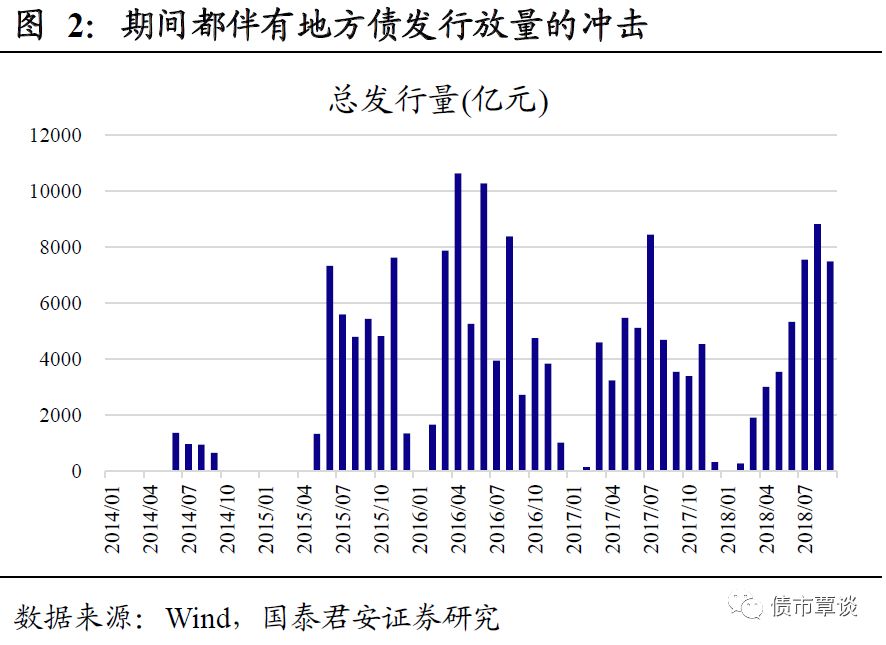

(2)地方债发行放量。

15年3月份,首批1万亿的地方政府置换债的发行计划公布,从供给层面给市场带来很大的压力,市场的主要矛盾出现了阶段性的转移。虽然3月份的经济数据继续维持疲弱,央行宽松的货币政策也未曾转向,但收益率却持续上行。随后到了5月份,伴随着江苏地方债的重启发行,地方债供给冲击的第二波来袭,收益率再度出现大幅调整。

而本次8月份以来利率债的大幅调整很大程度上也与地方债的发行放量有关。15年置换债的发行主要是为了化解地方政府债务问题,而本轮地方债的发行放量主要源自于稳基建的诉求下专项债券发行提速。据统计,8月份专项债发行接近4300亿元,而9月份按照披露的发行计划来看,发行量可能将会超过5700亿元。同时,财政部又要求地方债投标利率较国债均值至少上浮40bp,因此短期内国债的性价比和配置需求都出现了明显下滑,导致长端利率持续调整。

(3)充分预期后,主线逻辑弱化。

15年上半年宽松预期充分发酵,其对于行情的推动力明显减小。14年做多利率债的主要理由就是经济下行周期中宽松的货币政策预期不断强化,但在所有投资者都意识到这一点的时候,这一因素超预期的可能性反而在降低。15年上半年央行在2月份和4月份各有一次全面降准,并且在3月份和5月份也分别进行过一次降息,但从行情的演绎上来看,每一次央行降准降息之后,收益率反而出现了明显上行。主要原因就是在于市场对于宽松的预期已经充分反映,当降准降息真正落地时,反而会演变成利好出尽的行情,市场此时会更为关注地方债供给和股市上涨等其他边际变化更大的利空因素。

18年上半年看多债市的主线逻辑是贸易战和融资收缩,但在政策转向之后,市场预期反转,主线逻辑对于行情的推动力也在减弱。目前的情况与15年依然高度相似。上半年在融资加速收缩、贸易战不断升级的过程当中,市场做多的情绪越来越浓厚。但是伴随着7月下旬一系列政策的明确转向,市场预期反而发生了翻天覆地的变化。8月份的社融存量同比增速从10.3%继续回落至10.1%,融资收缩的态势仍然没有停止。9月24日,美国对2000亿美元中国进口商品加征关税落地,贸易战继续升级,但是期间债市却不涨反跌。主要原因在于,政策转向之后市场的预期也出现了逆转,融资越差、贸易战发酵得越厉害,意味着未来政策维稳的力度会越大。

(4)股市出现底部反弹的迹象。

15年债市震荡调整的过程中伴随着股市的持续上涨。14年下半年开始,股市开始出现了持续的上涨,尤其是从14年11月份以来,沪指大幅上涨,赚钱效应短期之内大大提升了金融市场的风险偏好,作为避险资产的债券自然也会受到一些负面影响。

当前股市的中级反弹行情可能才刚开始。从周二贸易战升级之后,股指反而走出一根大阳线来看,目前股票对于经济的悲观预期已经反映到了极致。从市场本身来说,无论是股权质押风险较高的大股东,还是持续亏损的二级市场投资者,目前都有很强的参与股市反弹行情的动力,但目前缺乏的就是信心,一旦股指的拐点出现,未来将会有越来越多的资金进场,反弹行情也将会持续。如果本轮股市的反弹行情持续较长时间,从风险偏好的角度将会利空债市。

15年上半年债市的震荡行情最终以股市崩盘、债市大涨收场。本轮债市震荡行情中,多数投资者对于未来经济预期依然偏悲观,认为当前是牛市中继,而非牛市尾声,但事实是否如此?

换个角度去理解14-16年的三年大牛市。虽然绝大多数人倾向于将14-16年的债券市场行情定义为为期近三年的史上最长牛市。但是从主导债市的主线逻辑上看,实际上14年的债券牛市和15年8月份之后的债券牛市的主要矛盾发生了切换,相当于两个牛市的叠加。14年债牛的主要矛盾是经济下行和货币宽松,而15年下半年之后债市能够上涨的主要原因在于股市崩盘之后诞生的资产荒逻辑。在经历了14年的牛市行情之后,投资者普遍对于货币政策宽松有了充分预期,因此即使是15年上半年经济下行和降准降息对于行情的边际影响都在变小,直到15年下半年股市崩盘之后,资金大量流入债市,资产荒成为做多债市的主要逻辑。

从市场走势和基本面情况的对比来看,15年四季度社融存量同比增速已经开始企稳回升,而16年经济基本面已经开始出现了改善迹象,但债券收益率却仍然继续下行。本质上说明股灾之后的债市行情很大程度上已经与基本面脱钩,更多的是与机构行为转变和强大的配置需求有关。

对于本轮债市行情的启示在于,未来如果要看到牛市行情回归,继续依赖融资收缩的旧逻辑发酵已经不太现实,必须要出现类似于15年下半年资产荒级别的大逻辑。但是目前从各个因素来看,未来债市更多的可能是面临利空因素的陆续发酵。15年上半年震荡行情成为牛市下半场的序曲,主要原因在于市场找到了新的看多理由,但是当前债市行情经过一段时间震荡之后,是否会诞生出类似于“融资收缩”或者“资产荒”这种级别的看多逻辑?我们持怀疑和观望的态度。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:请诸君珍惜日渐稀缺的企业债 下一篇:国信宏观:为什么国内信用难以宽起来?