请诸君珍惜日渐稀缺的企业债

来源:ratingdog

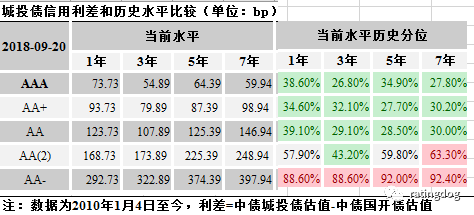

自7月中旬,rating 狗(吹响抢购城投债的号角),城投债整体估值下行幅度已超100bp。那个炎热的周五,rating狗还能6%以上精挑细选,转眼到现在,rating狗只能在5%附近寻觅点狗粮了。吃不饱啊。

没债买的时候,rating狗又做了点研究,谈不上研究,就是拉了一点数据看了看。

Wind企业债发行统计,2016年1-9月20日,发了392只,2017年同期发了264只。而2018年同期发了150只左右,发行只数大幅下降。

再对2018年发行的企业债进行简单分类,扣除私募性质的NPB,公募也就剩下130只了。按城投债标准条款:债券提前偿还来筛,这130只里面就剩下110只了。近年来,发改委严格城投债发行条件,这100多只里面,有担保的有68只。

进一步,我们从投资收益率的角度来看看这60多只债的情况,按9月19日的中债估值也看,60多只债的平均估值为7.35%,平均久期3.65,发行规模495亿。这个收益率处于什么水平呢,期限3.5年的国债收益率为3.4%。利差差不多400bp。

以上是供给。我们来看看需求。

债券市场各机构都可以参与城投债的投资,只不过有些机构在监管的要求下,对于低等级城投有所限制,比如保险。对于基金、资管、券商自营以及各大金主行,投资范围应该都不存在监管方面的限制。但是近年来,我们经常听到某机构说,这个城投我们投不了,不在我们的投资范围。后来究其缘由,我们才知道原来是内部的信评限制的。

自从债券市场违约爆发后,信评地位大大提升,尤其是那些曾经毙过后来违约的债券的信评,那家伙,简直就是媳妇熬成婆了,内部投资范围简直就是说一不二。目前信评圈弥漫着浮躁风,君不见那几个规模很大的信评群,每天刷的都是一些道听途说,以小道消息为立业之本,上午聊小道消息,下午一边互怼,一边意淫谁家信评收入高。自己很少分享研究成果,一有疑问就刷:大佬怎么看。对于某些品种的债券,以直觉判断,进行一刀切,严重束缚投资经理的手脚。举个案例吧,某个大省财力排名靠前的地级市,整个地级市存量债就2只(别的债都置换掉了),同一个主体发行的,这种14年的已经还本40%的老城投,居然过不了信评,6%以上的收益率啊,这种套息的机会哪里找去。作为一名老年信用狗,窃以为地位高了,咱还是不能忘了信评和投资还是要在一条船上,八卦政商、根硕佐助之争外,还需切实做点深入研究,更不能以直(di)觉(wei)一刀切。

君不见2009年银行担保的城投债、2010年地方政府应收款质押的城投债,2012年之前的公益性城投债,在当时也不被人待见。2020年后,14年的城投债全部到期,15、16年的还了60%了,你还当心15、16年的会违约吗?那个时候17年的已经还了40%了,18年的已经马上开始还了。这时市场会发现18年的根本就没有存量,全市场也就100只债。稀缺性一目了然。

有人担心信用,2018年的新发城投不少都是以前没发过债的主体,就历史存量来说,比较干净,如果你不放心,尽管买有担保的这60多只好了。如前所述,城投公司近年净融资是负值,为何没有像上市公司融资受限之后马上爆发违约潮。rating狗认为,城投公司标准企业债的偿还,一方面是置换减轻了偿还压力,另外一方面真的可以不依赖再融资滚续的,真的只靠地方财政补贴、卖地收入就可以偿付了。发行10个亿,一年还2亿,我认为不需要信仰也可以还了债。

咱国家是个大国,地大物博,地区发展非常不平衡,有的地方已经进入工业革命后期了,高速、地铁等提升土地价值的基建基本都建过一轮了,有的地区还存在较大的发展潜力,这就是为什么有的城投已经完成历史使命了,有的可能刚扛上历史任务。为了大家更好理解工业革命、土地开发进程,推荐一本书,叫《第三次工业革命:新经济模式如何改变世界》。地区发展、社会进步、经济增长都是一个系统化的生态系统,不是一个政策或者一个部门能恣意改变的。

以上是对配置型投资者而言的,交易型以及对估值敏感的净值型产品投资者而言,机会尚需等一等。YY依旧坚持上一次在东方金诚主办的城投论坛圆桌会议上的观点,今年年内弱资质城投债的信用利差将进一步走阔而创新高。而明后年这一部分债券信用利差有望收窄。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:光大固收:我国债券违约求偿途径及难点分析 下一篇:债牛有没有中场休息?对比当前和15年上半年