时隔三十年!10年期美债再次突破200月移动平均线

图片来源:图虫创意

图片来源:图虫创意美债暴跌,美债收益率狂飙,正引来全球市场不安。

到头来,我们将不得不承认,美元体现的是全球安全资产的定价属性。当全球市场恐慌时,全世界对美元的需求也在倍增。

今年国庆假期,我们又一次看到了美元升值,而新兴市场正在全面溃败。在全球资本市场最令人瞩目的是,美国10年期国债收益率攀升至3.23%,创2011年5月以来新高。这一全球资产价格的基准利率,持续攀升,且推动美元升值到了96。与之相对,新兴市场货币节节败退,土耳其里拉、印度卢比再遭血洗。

从年初至今,这个局面结束了吗?并没有。如今,美国经济越发强劲,9月份ISM非制造业PMI大幅跃升至61.6,创下历史新高,失业率则进一步降至3.68%,创下49年来最低水平。美联储加息的底气越发坚硬,美国10年期国债收益率奔4%之路,在2019年清晰可见。

然而,在美联储加息和缩表的政策快速正常化之下,包括中国在内的一众新兴市场国家,都面临在“宽松保持经济增长”与“紧缩维护市场稳定”之间权衡。多数国家选择紧缩而求稳定,极少数则宽松求增长,无论做出何种选择,资本市场最终会给出自己的答案。“人在做,天在看。”

无论如何,一国之货币,即一国之信用。所谓信用,就是偿还能力,国家信用就是国家的偿还能力。如果一国货币发行人失去偿还能力,增加的货币供给只能停滞在流通中,甚至越来越多而无法退出,国家和企业都会失去信用。届时,全球资金会对一国货币信用以脚投票。

3.2%,10年期美债突破重要关口

国庆假期期间,主要资产价格中最为值得关注的变化是美债利率的快速抬升上行。10年期美国国债攀升至3.23%,较前一周上行17个基点,一举突破今年5月3.11%高点,创2011年5月以来新高。30年期国债收益率攀升至3.396%,为2014年7月以来最高水平。

交银国际董事总经理洪灝用了一图清晰表明了这一刻的重要意义。“30年来,十年美债收益率第一次突破200月移动平均。上一次突破是1987/09/30,1987/10/19‘黑色星期一’前夕。”

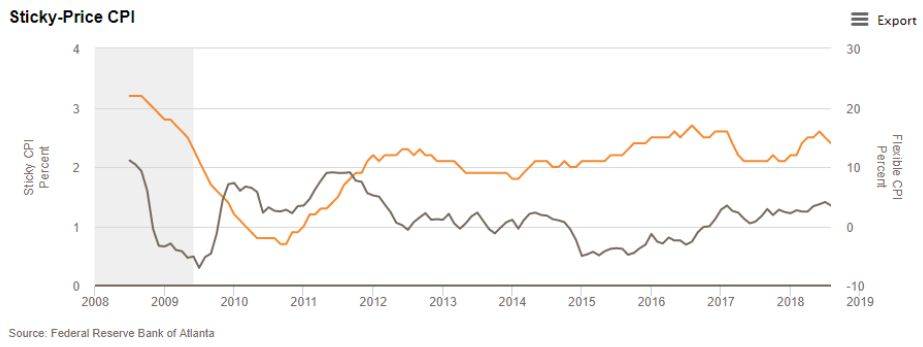

收益率3.2%,突破200月移动平均线,从技术指标来看,意味着美债30年牛市彻底终结,美债收益率将持续进入攀升的节点。此前,美国新“债王”冈拉克就认为,一旦美国长期国债收益率突破3.25%,美债收益率将持续维持在3%上方,“这一水平上方,将成为游戏规则改变者。”

利率攀升的底气来自美国经济强劲增长

在美债利率飙升的背后,是美国强劲的经济增长。

美联储主席鲍威尔的最新讲话,其声称美国经济依旧非常强劲,失业率在3.9%的20年低位,各种劳动力市场指标都显示就业状况良好,而且预测在未来两年还将继续保持。与此相应,当前美国的利率依然是宽松的,因为实际利率刚刚高于零,未来正在逐渐走向中性。这意味着美联储的加息仍将继续,市场预期年底12月还有1次加息,而2019年还有3次加息。

强劲经济数据是推动利率快速上行的直接催化剂。美国劳工部上周五公布,9月份失业率从8月份的3.9%降至3.7%,为1969年12月以来最低。美国已连续96个月实现就业人数增长,延续了就业持续增长的最长纪录。这份强劲的就业报告可能会促使美联储保持逐步上调基准利率的步伐。

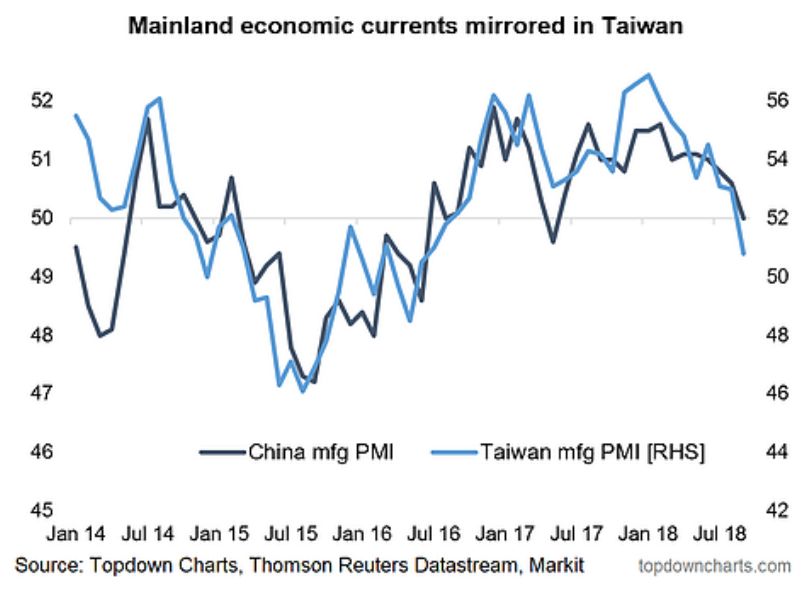

更令市场感到猝不及防的是美国经济发展的速度。在全球制造业PMI(非美国)持续回落时,美国制造业仍然在维持高位。而包括中国在内的非美国家制造业PMI指数则在持续回落之中。

美元融资成本正在飙升,到处美元荒

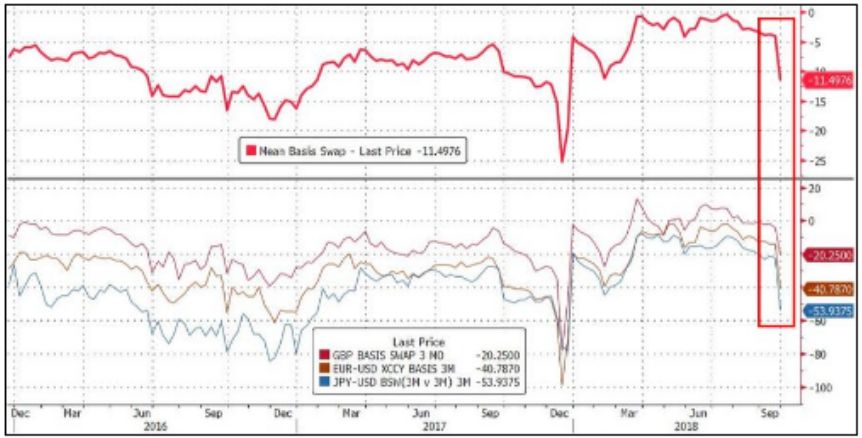

全球融资重要基准3个月美元LIBOR利率也在持续走高。目前,3个月美元LIBOR利率在上周五报2.4096%,高于美联储利率2.25%,创下2008年11月份以来新高。

代表国际银行间市场美元融资压力指标,伦敦银行同业拆息与隔夜指数掉期的远期息差, 3个月LIBOR和OIS利差(简称LIBOR-OIS)在9月4日大幅攀升。

美元融资成本的提高,直接结果就是,投资者撤离美国债市,寻求更高的收益率,追逐更高位的美元。

美元以美债投资品的形式成为各国央行的核心资产储备,大多数经济体的银行系统维持货币稳定不是黄金,而是美债。为了对冲美元走强,各国央行不得不通过削减美国国债持仓,换成美元,降低风险敞口。

这也是今年以来,各国央行持续抛售美债的重要原因。

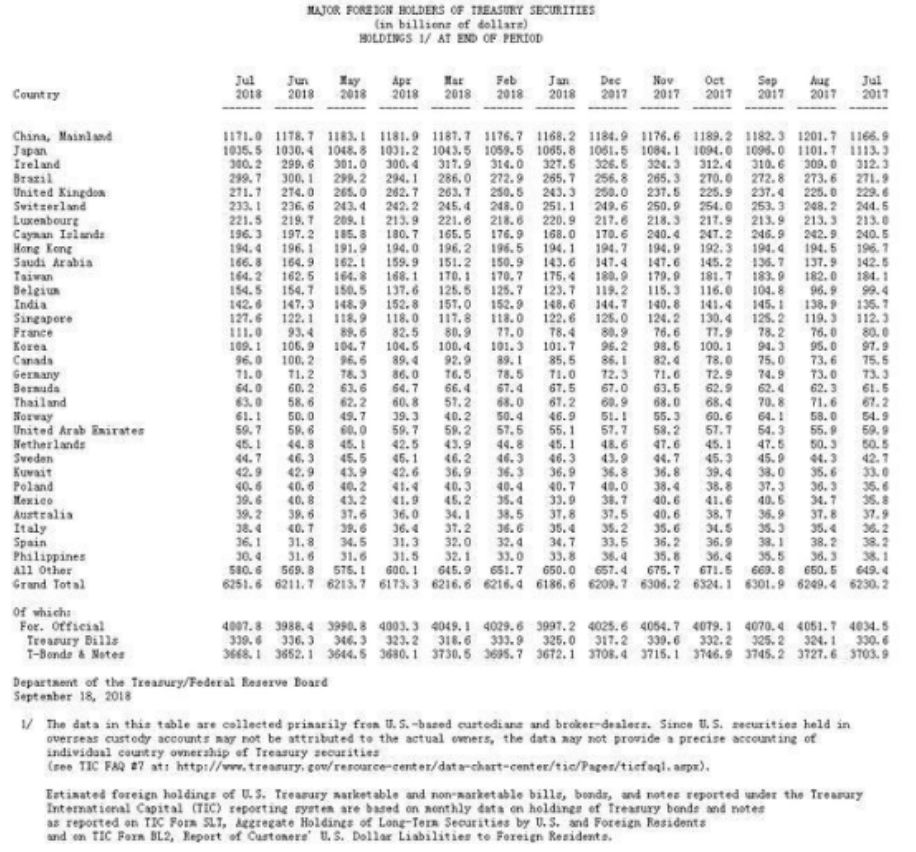

据美国财政部9月19日公布的最新7月(报告数据会有两个月的延迟)国际资本流动报告(TIC)显示,巴西、英国、瑞士、比利时、印度、加拿大、德国、澳大利亚等多国央行均在不同程度的抛售美债,比如,印度继从今年3月份以来共计减持97亿美元后,7月份再度减持47亿,目前持仓为1426亿美元,创下于2017年12月以来的最低点;加拿大在7月也减持了42亿美元;德国更是从今年4月份开始,共计重手减持了115亿美元。7月中国持仓美国国债规模创6个月新低。

美债仍然最佳资产之一

随着美国10年期国债收益率突破3.2%,其他各国的10年期国债收益率攀升也势在必行。当你能以3.2%收益率去买美国国债时,谁还会去买其他国家的国债?

美国“债王”格罗斯表示,美国德国10年期国债之间的利差(现在是270个基点)今年应该收窄,原因就是当你能以3.2%购买美国国债时,谁愿意以50个基点买入德国国债?美国国债好于德国国债,但两者收益率可能都会升高。

值得注意的是,上周三,美国副总统彭斯发表讲话,味道浓厚。同时,美国国债市场突遭大规模神秘抛售,1分钟内逾2万手期货合约易手,直接推动10年期美债收益率飙升超过3.2%。

事实上,美国国债市场庞大,其大部分投资者是美国居民(个人和机构)。外国政府和机构对美国国债的投资,自由进出,不存在抛出美国国债美国就崩溃的可能,也不存在这些投资拿不回来的可能。

今年以来,俄罗斯、委内瑞拉等国家央行的外汇储备,均有投资于美国国债。为应付资本外逃,两国不得不大量抛售美国国债,获得美元现金应付危机,美国国债市场并未受到影响。而且,当下波动的全球金融市场,美国国债仍是优质的资产。

其实,“抛掉美国国债,换成黄金,给美国点颜色看看”。这种俄罗斯式的逻辑,更多是自保的结果,是应付危机不得已而为之的结果。30多年前,当时持有美国国债最多的日本,也有同样的声音,“抛掉美国国债,换成黄金,给美国点颜色看看”。但是,30年后,美联储前主席沃尔克提到的,日本的产业工人在退休后将依赖于美国国债产生的收益养老,却变成了现实。对于眼下的中国,沃尔克认为,“中国很幸运,有那么多美元储备可用”。外汇储备会被看作国力的象征,也是维护汇率稳定的条件。不过,任何规模的储备,都无法抵抗资本外逃的压力。

2018年10月7日,国家外汇管理局数据显示,截至2018年9月末,我国外汇储备规模为30870亿美元,较8月末下降227亿美元,降幅为0.7%。

责任编辑:牛鹏飞

上一篇:刚刚黄金跌破1200大关、10月表现尤为糟糕? 本周聚焦关键CPI数据 下一篇:非农报告“爆冷” 欧元、澳元、英镑和原油最新交易操作策略