联合资信:2018年第三季度短期融资券利差分析报告

作者:王自迪 郝帅

联合资信 研究部

释义

短融:短期融资券,指中华人民共和国境内具有法人资格的非金融企业,依照相关规定的条件和程序,在银行间债券市场发行并约定在一年期限内还本付息的有价证券。如无特殊说明本文均不包含超短融。

本年度:2018年7月1日~2018年9月30日

国债利率:银行间固定利率国债一年期到期收益率

利差I:发行利差,短融的发行利率与其起息日的国债利率的差额,反映在特定利率市场环境下短融的信用风险溢价水平。

利差II:交易利差,短融上市后两周内的首个交易日的收益率和当日的国债利率的差额,在一定程度上反映了在特定利率市场环境下短融的信用风险溢价水平。

一、短融发行基本情况

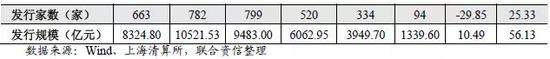

本季度,共有94家企业累计发行短融112期,发行规模为1339.60亿元,发行期数和发行家数同比降幅均在25%以上,环比增幅均在25%以上,发行规模同比和环比均有不同程度的上升。短融发行量较上季度增幅显著主要是由于本季度银行间债券市场资金面中性偏松,流动性进一步改善,企业倾向于通过发行短融缓解短期资金压力;但2018年以来违约事件多发,投资者对风险的态度趋于谨慎,发行债券难度有所加大,导致短融发行期数和发行家数较2017年同期有所减少。

本季度,短融发行主体的信用等级分布在AAA级至AA-级,其中AAA级至AA级仍然是短融发行主体的主要集中级别。

从发行期数来看,本季度AAA级和AA+级主体所发短融在总发行期数中的占比分别为41.07%和43.75%,占比环比和同比均有不同程度上升;相比上季度AA+级超过AAA级成为短融发行期数最多的主体级别;AA级主体所发短融的期数占比(14.29%)环比和同比均有不同程度的下降;AA-级主体所发短融期数仅有1期。短融发行期数进一步呈现向AAA级和AA+级集中趋势。

从发行规模来看,AAA级主体所发短融规模仍然最多,占比为67.45%,占比环比和同比均显著上升;AA+级主体所发短融规模占比(25.95%)和AA级主体所发短融规模占比(6.42%)环比和同比均有不同程度的下降。短融发行规模呈现向AAA级集中趋势。

整体来看,短融发行主体的信用等级呈现向AAA级和AA+级集中趋势。

二、利率分析

从短融利率的种类来看,本季度所发短融均采用固定利率发行。

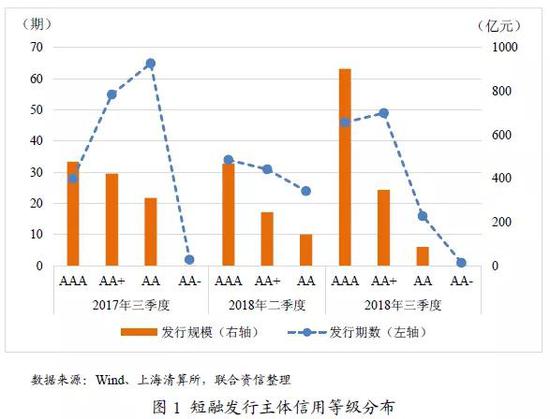

本季度,央行继续实施稳健中性的货币政策,灵活运用多种货币政策工具组合,保证了资金面的整体稳定。在美联储缩表和加息、中美贸易战等国际宏观不确定性因素较大的背景下,央行7月5日起对部分银行下调存款准备金0.5个百分点,并通过公开市场操作、中长期借贷便利(MLF)、抵押补充贷款(PSL)、常备借贷便利(SLF)等多种货币政策工具,合理安排工具搭配和操作节奏,加强形势预判和前瞻性预调微调,维护了流动性的合理充裕。在此背景下,银行间市场资金面整体处于中性偏松状态,利率水平整体较为平稳。具体来看,本季度一年期贷款基准利率维持在2015年三季度以来的4.35%的水平;银行间固定利率国债一年期到期收益率于2017年上半年持续上行,2017年下半年走势较为平稳,2018年上半年有所回落,本季度则较为平稳,本季度的平均水平(2.92%)较上季度(3.13%)和上年同期(3.42%)均有所下降。

本季度,一年期短融的平均发行利率与银行间固定利率国债一年期到期收益率的平稳走势大致相同,一年期短融的平均发行利率(5.27%)较上季度(5.59%)和上年同期(5.38%)均有不同程度下降。

从各级别主体所发短融的发行利率来看,本季度各级别主体所发短融的发行利率走势与银行间固定利率国债一年期到期收益率、市场化程度较高的一年期SHIBOR利率以及R007(七天银行间债券回购加权平均利率)利率走势均较为一致,但波动较大。各级别主体所发短融的发行利率重叠情况较上季度和上年同期均有所增加。本季度,除部分AAA级主体和少数AA+级主体所发短融的发行利率低于一年期贷款基准利率外,其他各级别主体所发短融的发行利率均高于一年期贷款基准利率。

三、利差分析

本季度,剔除1期发行期限在1年内的、2期有担保的以及5期在上市后两周内未发生交易的短融后,短融利差样本共计104期。后文分析中,如无特殊说明,采用上述104期作为样本。

目前,短融的信用评级包括主体信用等级的评定和债项信用等级的评定。由于几乎所有的短融信用等级为“A-1”级,债项的信用等级难以用于分析不同信用等级与债券发行及交易定价之间的关系,因此在本文中,我们将采用短融的发行主体信用等级来进行利差分析。

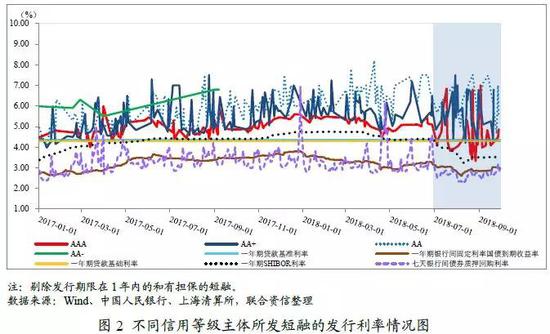

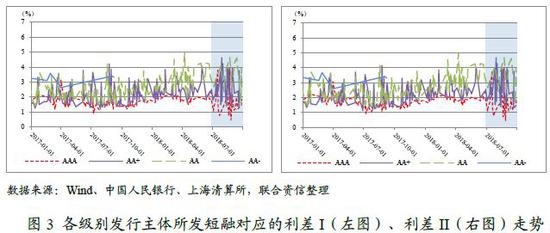

本季度,银行间债券市场流动性进一步改善,但民营企业信用风险事件多发,银行间债券市场投资者对民营企业的风险溢价要求有所升高。在此背景下,各级别主体所发短融的利差走势有所分化,具体来看,AAA级和AA级主体所发短融的发行利差和交易利差环比均有所收窄,同比均有所扩大;AA+级主体所发短融的发行利差和交易利差环比和同比均不同程度扩大。

本季度,一级市场和二级市场上发行人主体信用等级对短融利差的影响较为一致:新发短融的发行主体信用等级对短融利差均值呈现出明显的区分度,即主体信用等级越低,平均发行利率、利差I和利差II的均值越高;AAA级与AA+级的级差高于AA+级与AA级的级差,表明投资者对AA+级主体要求的风险溢价升高,可能是由于AA+级短融发行主体中民营企业占比较大,投资者的风险偏好有所降低;本季度各级别发行人利差I和利差II的变异系数均有不同程度上升,稳定性有所下降(不排除样本量过少因素影响)。

我们使用Mann-WhitneyU 两独立样本非参数检验方法,对本季度不同主体信用等级所对应的短融利差I和利差II的差异性进行了显著性检验。检验结果显示,在95%的置信水平下,各级别主体所发短融的利差I和利差II的差异均显著,表明信用等级对短融风险定价具有较好的区分度。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:海通宏观:需求低迷、生产承压 实体经济观察第39期 下一篇:方正固收:经济增长压力或倒逼政策放宽地方政府信用