12宁上陵兑付事件点评:房企分化的例证

来源:EBS固收研究

本文作者

张旭 / 曾章蓉

摘要

从企业的营业收入占比分析,发行人的经营活动资金回笼主要依赖贸易业务。

从发行人自身的资产结构来看,发行人自身涉及房地产业务的资产占比较高,长期以来,房地产板块资产占比过大与营业收入以及现金流回笼不匹配。

本只债券的增信措施除了抵押物担保,还有建设银行的流动性支持条款。但该条款存在一定的瑕疵,“流动性支持”≠保证担保。

1、事件回顾

2018年10月15日,宁夏上陵实业集团(以下简称“发行人”或“上陵集团”)公告称,未能按照约定时点向债券托管机构划拨偿债资金,“12宁上陵/12宁夏上陵债”违约。该期债券发行规模5亿元,期限3+3年,将于2018年10月16日到期,应付本息5.42亿元。

2、地产板块占用现金流过大

发行人主要从事乙二醇贸易、汽车销售、农畜牧业生产,房地产开发及投资。2018年6月末总资产规模81.23亿元,资产负债率46.92%。销售规模为21.58亿元,其中贸易业务,汽车销售业务,牧业收入,房地产销售+租赁收入占比分布为:64%,13%,10%,6%。与2017年同比来看,贸易业务大幅增加,汽车销售、牧业板块收入大幅下降,房地产业务收入持平。从企业的营业收入占比分析,发行人的经营活动资金回笼主要依赖贸易务。

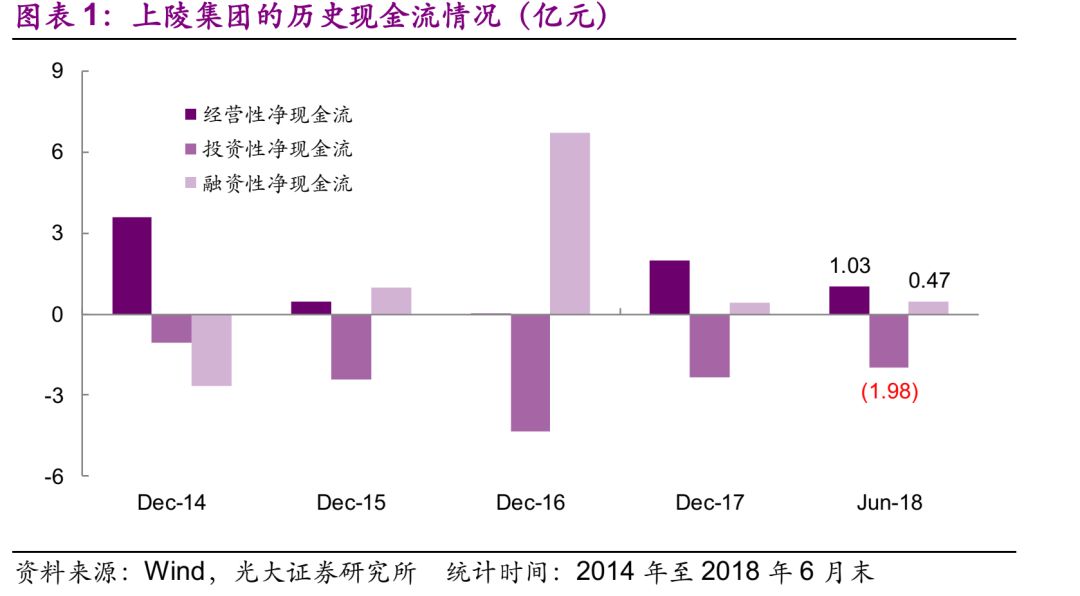

从企业现金流的角度来看,近年来投资活动对现金流的需求较大,主要为地产板块的资金投入。虽然2017年以来企业的经营活动现金流略有增加,但主要是来源贸易业务的扩大,地产板块对企业现金流的贡献较小。2018年上半年,发行人汽车销售业务大幅下滑,这与我国汽车销售增速大幅下滑的背景相吻合,预计短期内发行人的汽车销售业务难以改善。

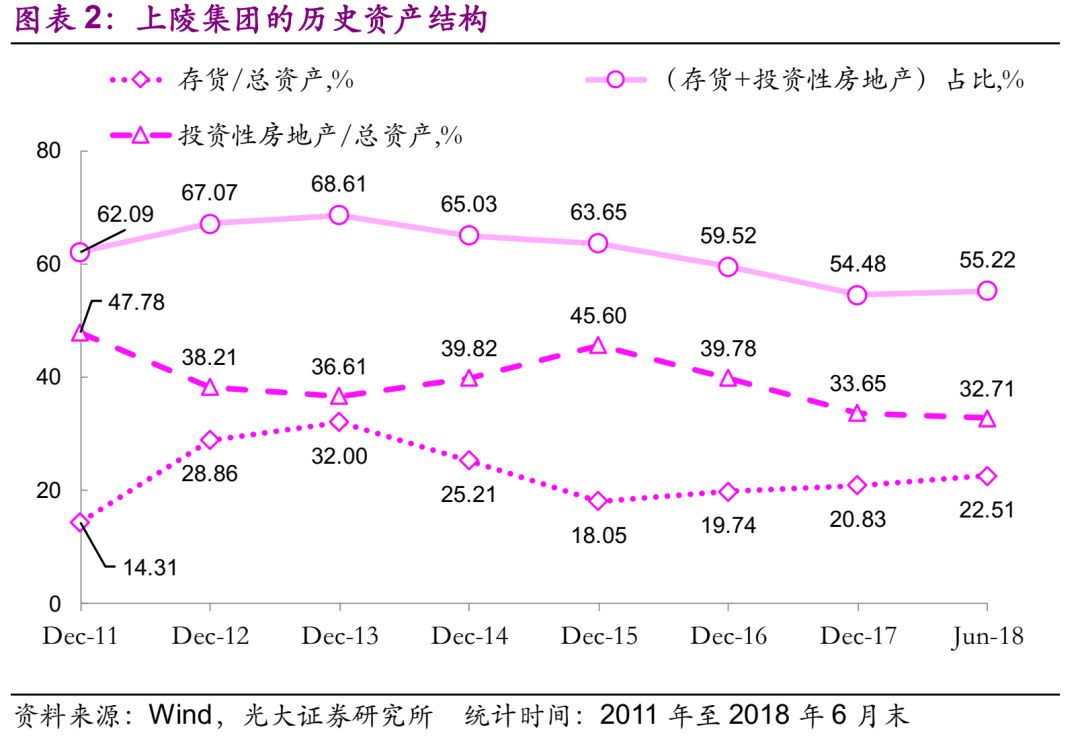

从发行人自身的资产结构来看,发行人自身涉及房地产业务的资产占比较高,长期以来,房地产板块资产占比过大与营业收入以及现金流回笼不匹配。发行人的资产分布较为集中,主要是投资性房地产以及存货,两者总额占比长期以来超过50%。从历史走势来看,投资性房地产占总资产的比例一直以来处于相对较高的位置,近年来占比略有下降,但仍在30%以上;此外,资产构成里面,占比第二大的是存货。根据2017年财务报表数据披露,存货总额为16.45亿元,其中房地产开发成本13.69亿元,占存货比重为83.22%。

3、大小分化格局下的小房企

上陵集团下属企业从事房地产开发业务,从规模上来看属于区域性小房企。虽然发行人的资产负债率并不高,但是作为小房企,融资相对困难,房地产项目对企业自身资金的占用较大,运营资金的腾挪空间小。我们在前期报告《房企信用分化新格局》中指出楼市出现了拿地面积、销售面积、融资资源的大小分化格局。

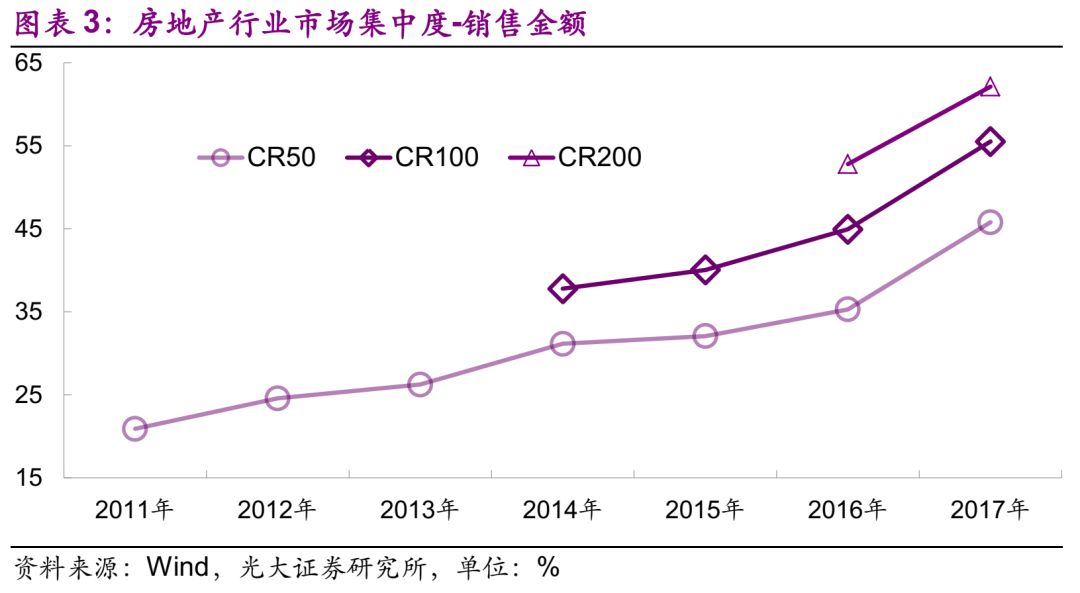

房地产开发行业的集中度进一步提升,是行业发展到一定阶段的结果,然而从销售端来看,前50强房企的销售金额几乎能占“半壁江山”。下图显示,2017年房企销售金额 CR50= 45.79%、CR100= 55.52%、CR200= 62.14%。

此外,销售面积的集中度同样加快提升,在这里我们可以看到销售面积的集中度略低于销售金额,2017年房企销售面积CR50=27.56%。房地产的开发运营以项目为导向,拿地资源集中度提高是先行指标,随着拿地集中度不断提升,未来销售面积以及销售金额的集中度将进一步提高。相关数据显示,前50强房企拿地面积的集中度不断提高,从2014年的19.84%,上升到2017年的65.56%。这意味着,新供应的土地开发资源绝大部分由行业龙头企业获得,而剩下的34.44%的资源由市场中几万家房地产企业所争夺

中小房企的发展空间进一步受到压缩,中小房企土地开发资源不足,难以通过项目拿到新的资金来源,债务腾挪的空间小。由于前期土地储备不足,面临销售下滑、经营亏损、甚至整体现金流收缩过多带来的生产困境。

从商品房销售面积来看,宁夏地区的商品房销售面积累计同比自从2015年以来低于全国的同比水平,2018年的5月份,销售面积同比之为-2.4%,随后的几个月销售情况并未出现明显的好转。

4、 “流动性支持”≠保证担保

本只债券的增信措施除了抵押物担保,还有建设银行的流动性支持条款。根据公司和中国建设银行股份有限公司固原分行(以下简称“建行固原分行”)签署的《流动性贷款支持协议》,建行固原分行承诺:在本期债券存续期内,当发行人对本期债券付息和兑付发生资金流动性不足时,中国建设银行股份有限公司固原分行在每次付息或本金兑付日前十个工作日给予发行人不超过本期债券本息偿还金额的流动性支持贷款(具体金额依据每次付息和本金兑付的偿债资金缺口为准),该流动性支持贷款仅限于为本期债券偿付本息,以解决发行人本期债券本息偿付资金流动性不足。该流动性贷款支持承诺为本期债券到期偿还提供了进一步保证。但值得注意的是,流动性支持条款与保证担保增信并不一样。在融资实践中,流动性支持条款的履约通常具有以下两个难点:

难点之一:流动性支持条款中的表述通常不符合《担保法》对于“保证”的定义。《担保法》第六条规定,“保证是指保证人和债权人约定,当债务人不履行债务时,保证人按照约定履行债务或者承担责任的行为。”事实上,目前所有存量债券的的流动性支持条款中所表达的“流动性支持”并无法构成“保证”。例如,在11超日债的条款中,广发银行上海分行与中信银行苏州分行分别承诺给予上海超日太阳能科技股份有限公司不超过3亿元和5亿元的流动性支持贷款,但是11超日债仍于2014年3月7日违约。

难点之二:对触发履约缺乏清晰的界定标准。流动性支持的触发条件是需要界定发行人是否由临时资金流动性不足引发的违约。只有当这个前提条件成立,银行/第三方才会发行人提供流动贷款支持。实际上,发行人是否处于“临时流动性不足”的状态,流动性支持方具有较大的裁量权。此外,部分债券对于履约触发的前导条件更多,例如14长交投债01债的流动性支持条款为:本期债券存续期内,当发行人对本期债券利 息支付和/或本金兑付发生临时资金流动性不足时,中国农业银行股份有限公司湖州分行在符合法律法规和内部信贷政策及规章制度允许的前提下,按照中国农业银行股份有限公司湖州分行内部规定程序进行评审,经评审合格后,承诺在每次付息日和/或本金兑付日前5个工作日给予发行人不超过本期债券当年应偿还本息金额的流动性支持贷款。

5、风险提示

警惕经济下行超预期,“宽货币”向“宽信用”传导不及预期。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:为啥慌的EB 可交债和可转债那点事 下一篇:收益率曲线陡峭化 短端利率难带动长端利率下行