兴业信用债定价专题:再论第三方担保条款的定价

来源:兴业研究

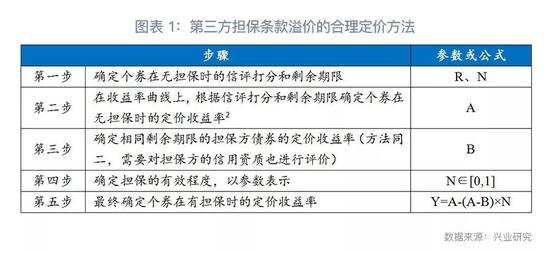

通过计算担保方与被担保方债券隐含评级的级别差,我们认为第三方担保条款的溢价可通过:“(被担保方债券收益率-担保方相同期限债券收益率)×担保效力参数”计算。

通过计算相同发行人有担保与无担保债券隐含评级的级别差,我们认为担保效力参数与被担保方的信用资质有关:被担保方信用资质越好、风险越低则参数应该越大,反之越小。同时参数也与担保方类型有关:专业担保机构的参数较大,关联方则稍大于非关联方担保,互保的参数应小于相同条件的单向担保。

最终,我们给出不同风险等级、不同担保类型下的担保效力参数取值,代入公式中便可计算各类第三方担保条款的溢价。在计算时,对于子强母弱的母公司担保,需注意在分析担保方资质时应剔除被担保方的贡献。

一、担保溢价的计算逻辑

1、担保方与被担保方的价差决定了定价公式

从违约概率上来讲,受到第三方连带责任担保的债券,其违约概率一定是小于相同条件无担保的债券;这是因为前者只有在担保方、被担保方都违约的情况下才会最终违约(不考虑交叉违约)。基于这一原则,从评级角度,若担保有效,则债项评级也会有一定提升;从定价角度,若市场对担保效果认可度高,则被担保方隐含评级应接近或者等于担保方隐含评级;反之则远离。在之前的研究中[1],我们也统计了被担保方和担保方之间隐含评级的级别差,发现:有的债券的级别差确实小,即担保条款提升了个券信用等级;有的债券的级别差较大,担保条款并没有降低市场对个券风险的认知,担保未被市场认可。

我们认为,在实际定价过程中,也需要考虑担保的效力问题:给担保效力强的、市场认可度高的个券更多的溢价(更小的利差),反之溢价更少(更大的利差)。由此我们提出以下的担保条款利差定价逻辑,其中表格中“-(A-B)×N”就是担保条款利差,担保一般有正面作用,因而该项利差为负。

2、有担保与无担保的价差决定了公式中参数

那么公式中的N该如何确定,即担保效力该如何判断?我们仍然通过隐含评级的级别差进行研究。为了将担保效力影响因素限制在发行人身上,我们计算同一主体有担保债券隐含评级-无担保债券隐含评级。具体(1)寻找2017年以来存续过的所有债券,剔除永续与私募。(2)将相同主体的有担保债券和无担保债券进行配对。(3)找到每一对中两只债券存续期的重叠部分,无重叠的剔除,最后得到544对样本券。(4)选择重叠期的某一天,提取两只债券的隐含评级,用有担保债券隐含评级-无担保债券隐含评级,得到级别差。

由于使用的是隐含评级,所以收益率中的期限差异被化解;由于使用的是相同主体的两只债券,所以相减后主体信用风险被抵消;由于剔除了永续私募,所以基本只剩下担保条款的影响(回售、赎回对收益率影响不大);因而这一级别差反映的正是担保的效果。公式上,级别差等同于上文中的“(A-B)×N”。级别差越大表明担保效果越强,对应的担保溢价越大。下文我们将通过对各种分类下的债券级别差均值的统计,来寻找级别差主要受什么因素影响,在排除了影响“(A-B)”的因素后,剩下的就是影响“N”的因素,从而给出担保效力参数N的确定方法。

二、担保效力的影响因素

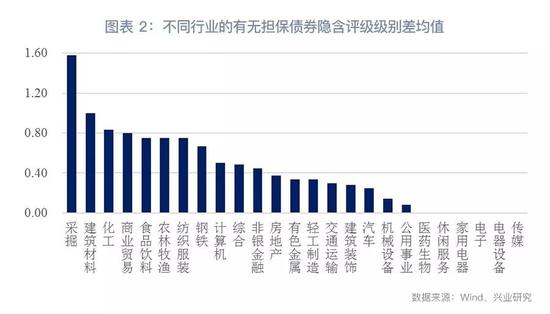

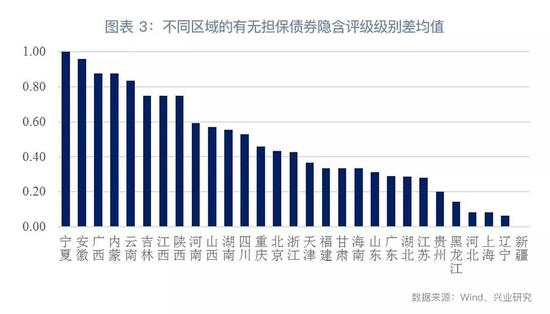

1、发行人行业、区域与级别差关系不大

分行业看,采掘部分债券较老,发行时由银行担保,因而级别差整体较高;其他行业从周期性、是否过剩、民企占比等角度均没有明显的级别差分布规律。分区域看,经济发达程度、区域财政、债务负担等角度也没有明显的级别差分布规律。因而我们认为发行人的行业、区域属性与级别差关系不大。

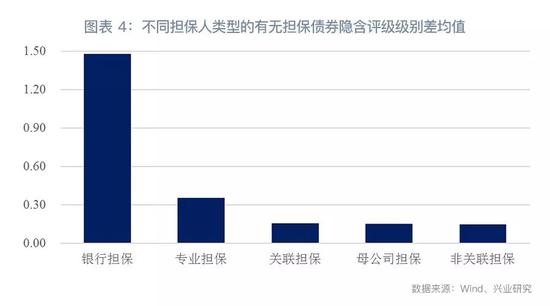

2、专业担保明显强于其他担保

分担保方类型来看,银行担保的级别差一枝独秀,主要有两方面原因:一方面银行资质高、信誉好,背书效果强,进行担保后能起到较大的提升;从公式角度就是B特别小,(A-B)×N自然较大。另一方面,银行担保的债券大多在2012年之前,且以城投债为主,这些债券可纳入地方政府债务置换,自身资质较好,使得担保效果也较好。由于发行人自身资质好会使A变小,因而这里(A-B)×N较大一定是由于N较大;由此可见N可能与被担保方自身资质有关,资质越好N越大。目前银行担保已十分少见,后续我们不再考虑。而专业担保机构的级别差也是明显高于其他担保类型,表明同等条件下市场更认可专业担保机构的担保效力。

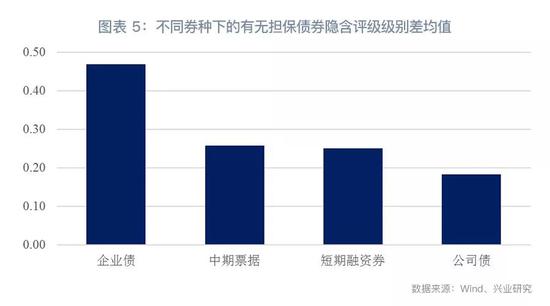

从债券种类来看,企业债整体级别差较高,主要是由于企业债中城投债占比较多,这些债主要是由大型银行担保,相当于银行担保效力在券种上的体现。

3、风险越高担保效力越弱

先从企业性质来看,级别差按照央企、地方国企、民企的顺序下降,企业性质所体现的最直观的就是发行人风险水平,即该图表说明了发行人信用资质越弱,级别差越小,(A-B)×N越小。由于发行人自身资质弱会使A变大,因而(A-B)×N较小一定是由于N较小。由此可见N可能与被担保方自身资质有关,资质越弱N越小,与上文结论一致。

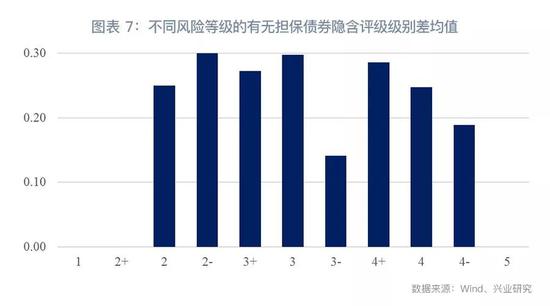

至此,我们基本可以猜测担保效力参数N与被担保方的信用资质有关。我们再从兴业信用评分角度来看级别差。图中显示3-评分的级别差明显低于左右两侧,整体呈V字形分布。

对此我们认为,2~3分档的级别差高于3-主要是由于前者资质好,使得公式中N大;4+~4-分档的级别差高于3-主要是由于前者收益率高,使得公式中A大;两者均会造成(A-B)×N较大,即级别差较大。

三、担保效力参数的确定

综合以上分析,我们认为担保效力参数N与被担保方的信用资质有关:被担保方信用资质越好、风险越低则N应该越大,反之N越小。同时N也与担保方类型有关:专业担保机构的N较大,关联方担保由于支持意愿更强因而N稍大于非关联方担保。

根据以上结论,我们可以大致确定不同风险等级、不同担保方类型下的担保效力参数N。但在此之前还有三点需要注意。

(1)母公司担保时,子强母弱的担保效力低。子强母弱时,若子公司违约,母公司自身资质较差,担保起不到多少效果,因此市场认可度低。这也说明了在担保定价时也需要考虑担保方资质。例如兖矿集团有限公司为其控股子公司兖矿煤业股份有限公司的公司债(122015.SH)担保,但该债券担保前后隐含评级级别差为0,担保并没有明显溢价,市场并没有完全认可其母公司担保。对比兖矿集团母公司报表与兖州煤业报表,子公司资产基本为母公司的一倍,但负债率远低于母公司,盈利能力也明显高于母公司。可见该集团核心资产与利润来源集中在子公司,而负债却集中在母公司,是子强母弱的典型代表。对于此类担保,需注意在分析担保方资质时应剔除被担保方的贡献。

(2)是否关联方需要仔细求证。在对担保人类型进行判断时,我们一般会参考评级报告或募集说明书上的公开信息。部分评级报告会写明担保人是发行人关联方;但若未写明,不代表两者间无关联关系。我们发现,许多看似无关的企业,大多通过共同持股参股某家公司产生关联。而对于民企,有时担保人与发行人的实际控制人是同一人,担保人资金水平可能会受到被担保人的影响。例如江苏中利集团股份有限公司的存量债是由江苏中鼎房地产开发有限公司担保,评级报告中未写明担保类型,但实际两者存在共同控制、相同实控人的关联关系。在此情况下,正面看,后者的担保意愿应更强;反面看,中利集团若偿债压力大,可能意味着中鼎的资金链也吃紧。对于此类情况,担保效果最终需在担保意愿强、担保人发行人相关性大的矛盾中寻求平衡,并非关联方担保效果一定强。

(3)互保会降低担保效力。从概率上来讲,担保人违约后发行人存在代偿风险,从而增加了其综合违约概率;因而理论上互保的情况,其担保效力反而是下降的,N的设置应小于相同情况下的单向担保。此外,同样也需要注意评级报告未披露的互保情况。例如在样本中有11对民企,评级报告未写明是关联方担保,其中有3对存在互保。具体来看,东岭集团每年的跟踪评级报告中明确提到了有互保的情况;愉悦家纺的跟踪评级报告中虽未明确提到互保,但会列出发债主体的对外担保情况,其中有担保人山东滨州印染集团;而上海复星高科技虽然与南京钢铁集团有限公司互保,但评级报告中并没有提到。对于此类担保,需要进一步求证是否存在互保。

最终,我们结合以上结论与注意事项,给出不同情况下的担保效力参数N的取值,代入图表1中的公式便可计算各类第三方担保条款的溢价结果。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:夜来风雨声 违约知多少 下一篇:10月份宏观经济月报:CPI继续回升 关注社零变化