兴证可转债研究:又现转债“底”?

来源:兴证固收研究

投资要点

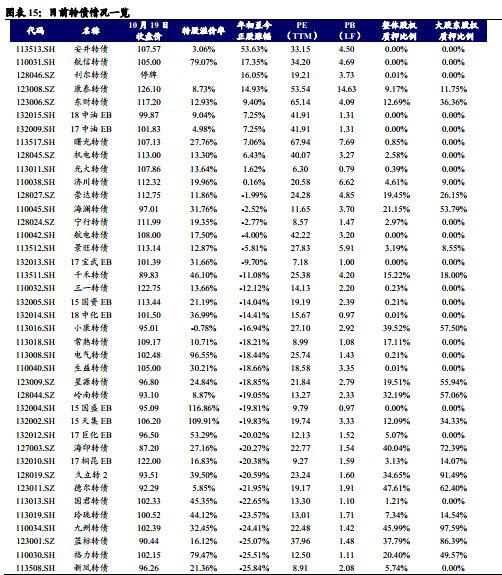

年初至今股票指数的低点不断下探,而转债指数的底部似乎相对接近:10月18日与6月28日非常接近,小幅低于2017年12月28日。对于转债而言:1)当前偏股型转债更贵,偏债标的更便宜;2)成交缩量,集中在头部标的;3)个券走势有较大差异:金融转债(银行为主)整体定位高于此前底部区域;其余维持强股性的品种,价格不低但溢价更高;股性逐渐弱化的品种,在12月28日至6月28日之间下跌较多,6月28日之后价格趋于稳定;偏债转债有分化,信用风险成为关注点。

再迎反弹窗口,但转债定位不优。政策信号积极,短期反弹有望。当然,从中期看,基本面的下行趋势仍在,反弹到反转可能不会一帆风顺。当前抱团优质标的的特性导致此次阶段性“底部”转债的定位不及此前两次。事实上,尽管市场持续调整,危机模式在酝酿,但其实结构的差异非常明显,上证50、沪深300、银行等蓝筹板块整体偏强,尚未创2016年以来的新低。而转债中抱团优质标的也指向投资者并未对权益资产完全失去信心,甚至在不断尝试左侧布局。当前银行股相对其他白马品种有一些估值优势,但已经不明显。

转债可短期适度博弈,同时寻找中期机会。转债个券当前的参与思路可以按照以下几个线索:1)短期侧重低溢价品种和强beta标的,东财转债、济川转债等受关注标的可能适合做反弹,安井转债作为消费股可能被减税等政策带动;政策直接利好的板块还是此次下跌较多的成长股,崇达转债、景旺转债、生益转债的PCB产业链可以关注。正股被股权质押、现金流压力压制的也可以关注,如雨虹转债、九州转债等。随着市场好转,有解套压力的大股东可能积极促使转债下修,可以在控制信用风险的前提下参与博弈,如天马转债等。2)中期思路,基本面优质的低位标的均可关注,如新凤转债、玲珑转债等,短期不一定受益明显,但中期强过信用的概率不小。3)偏债的标的仍可以按照两类思路参与,电气、国盛纯债替代,YTP可观。愿意承担一定信用风险负债稳定的机构,也可以考虑高收益债思路参与信用资质不佳的品种。

风险提示:基本面变化超预期;监管政策超预期。

报告正文

周五上午国务院副总理刘鹤在接受采访是提到,“政府高度重视股市的健康稳定发展”、“股市的调整和出清,正为股市长期健康发展创造出好的投资机会”,此前央行行长易纲、银保监会主席郭树清、证监会主席刘士余均对股市表态,指向监管层对当前市场下跌引发风险的担忧,股市也因此出现不小反弹。对市场来说,此次“政策底”的信号意义比7月更为直接和明显。而就转债而言,近期讨论底部的声音明显增加,当前与去年12月和今年年中有何差异,投资者又该如何看待后续机会?

从“底部”对比观察当前转债状态

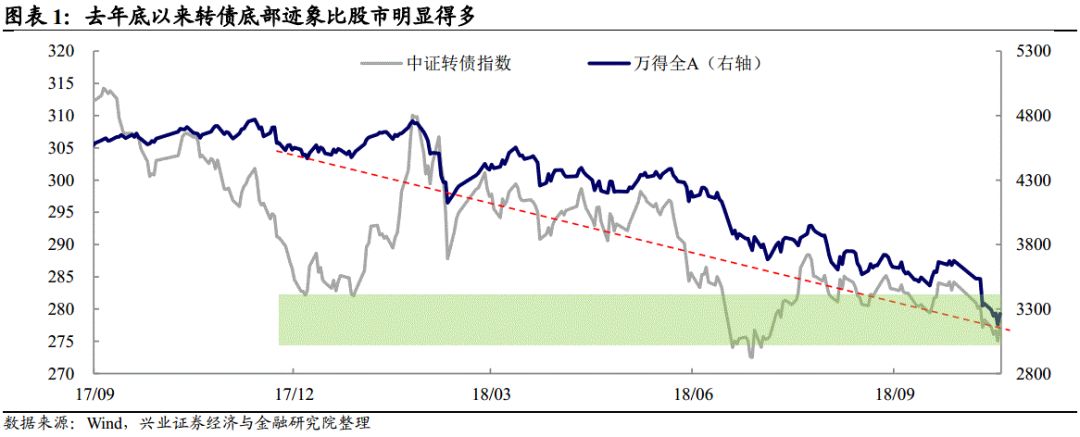

对比去年年底至今权益和转债的表现,可以发现尽管节奏较为一致,但实际上指数的表现差异巨大。转债指数年初至今是微跌,但万得全A代表的股指则是下跌接近30%。其中的差异与转债指数的构建方式有点关系(会导致指数表现跟市场感觉发生较大的分歧),但更多是转债这一资产的特性所决定,即转债是“下有底的资产”。

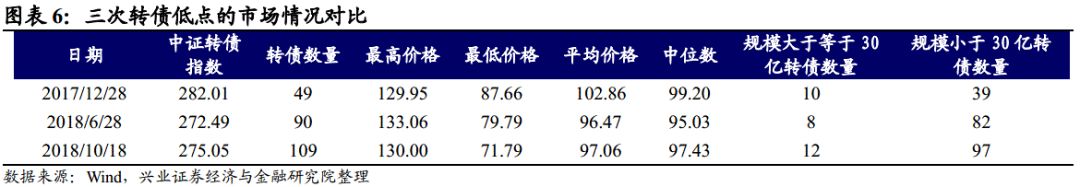

从“底部”的思路看,年初至今股票指数的低点不断下探,而转债指数的底部似乎相对接近,10月18日与6月28日非常接近,小幅低于2017年12月28日。

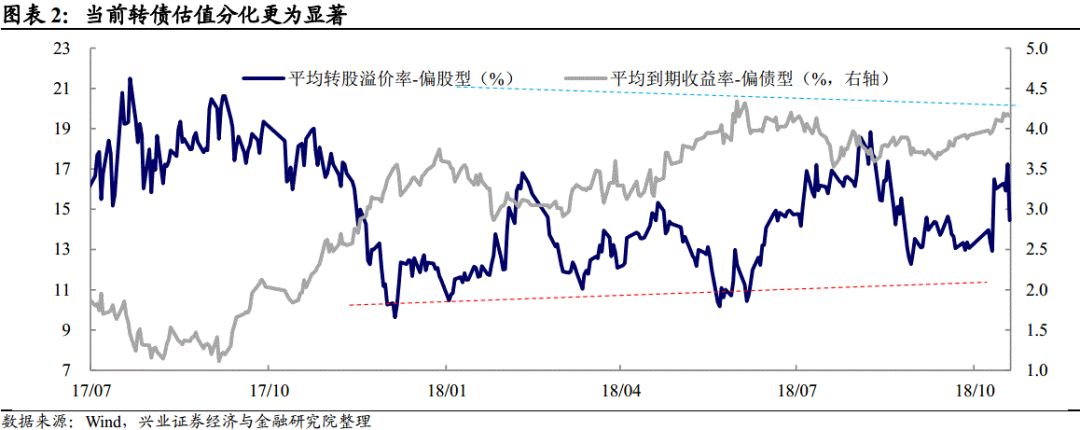

当前偏股型转债更贵,偏债标的更便宜。

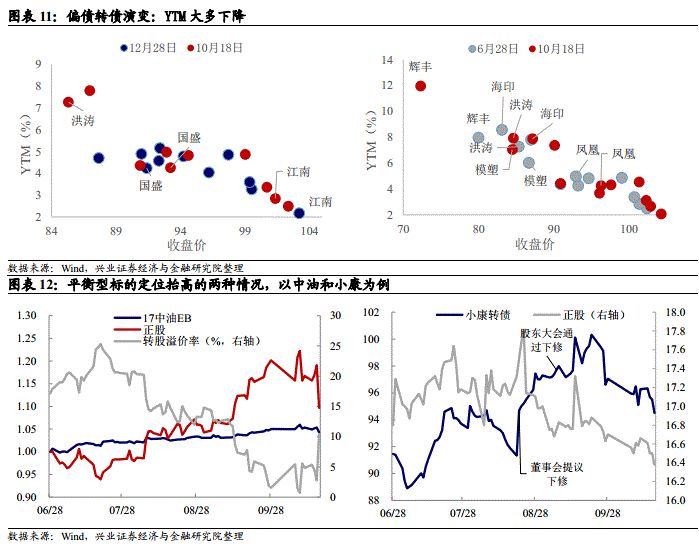

对比偏股转债的转股溢价率和偏债品种的YTM可以发现,当年市场的定位与前两次底部存在明显不同。10月18日的转股溢价率明显高于6月28日和去年12月28日的情况,即偏股型转债定位更高,这点跟市场的体验相似,“想下手的标的”明显找不到舒服的位置参与。对于偏债标的而言,YTM由2017年9月至2018年6月持续走高,此后震荡,10月18日与6月28日的数值接近。如果用最低价品种来衡量绝对水平的情况,当前比6月低了10%不止。综合来看,当前“底部”的分化较此前更为明显,偏股标的更贵,同时偏债标的更便宜。

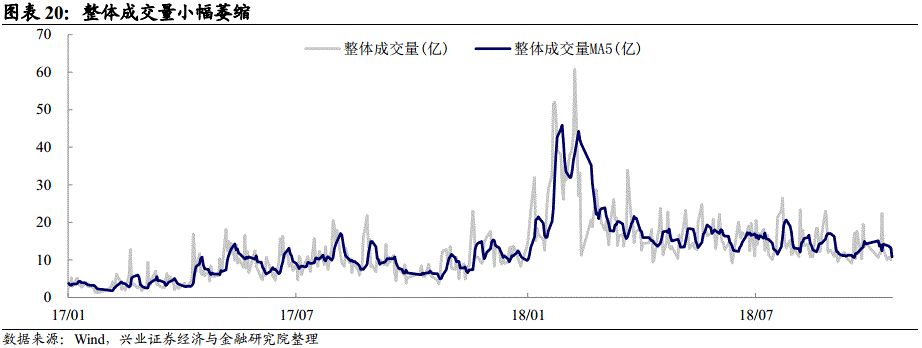

成交缩量,集中在头部标的。

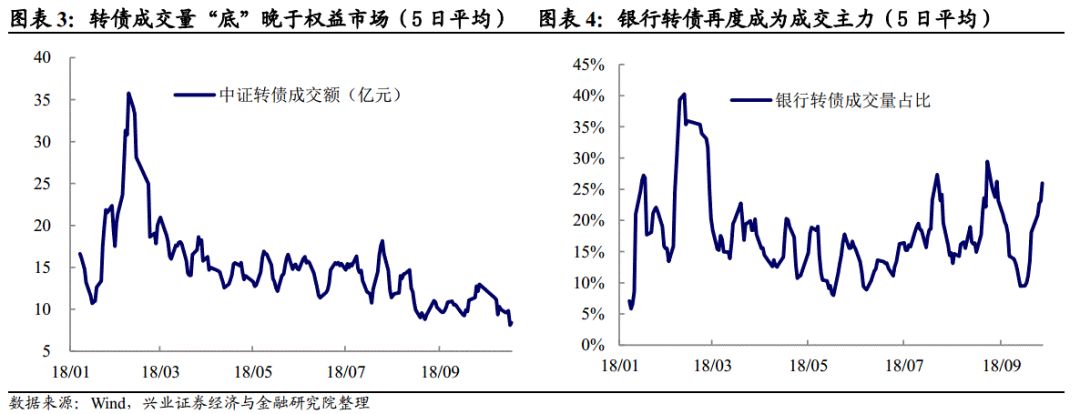

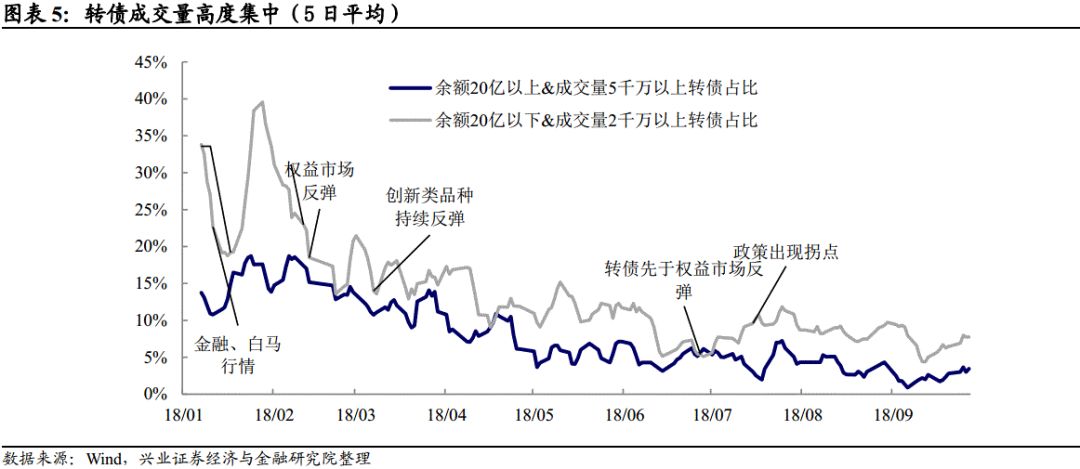

1)整体成交处于地量。尽管转债持续供给,但整体的成交量不断下降,如果观察整体换手率则更低。8月下旬以来,转债成交总量的中枢在10亿左右,经常出现单日成交明显低于10亿的情况,10亿是此前日成交的下限。

2)从结构上说,成交量高度集中。银行转债作为规模最大的品种,九月底至今银行转债成交量占比再次出现上升迹象。如果分余额规模观察成交情况,可以发现无论是大券还是小券,交易量较大的转债个数占比均能反映出彼时市场情绪的变化。如一月底的金融、白马反弹大券最先反映;3月初的创业板行情中小券成交活跃。但目前大券、小券的成交量极度集中,仅头部品种有较好的流动性,其余成交均出现明显的萎缩。

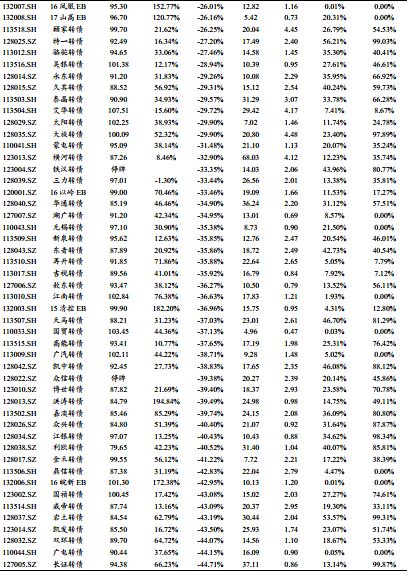

个券的走势差异

考虑到相比去年年底转债数量翻倍不止,市场的定位状态也明显不同,个券的对比上我们主要讨论三个时间点均存在的标的。

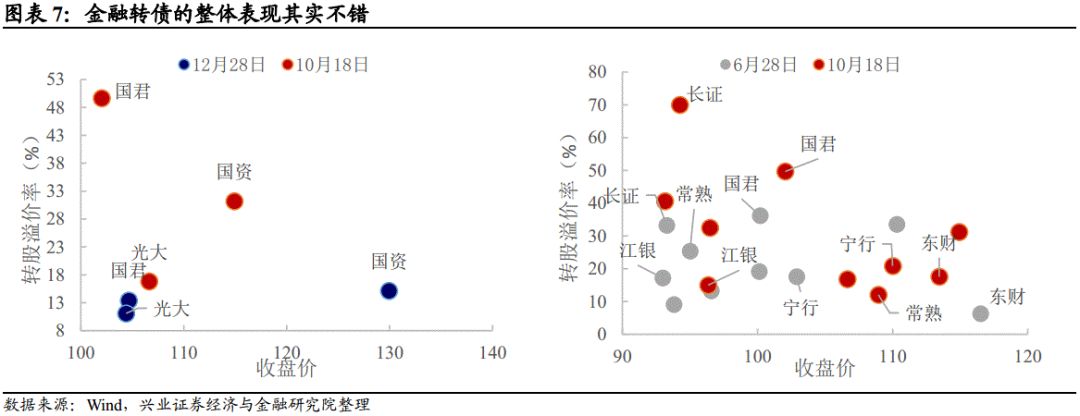

1)金融转债(银行为主)整体定位高于此前底部区域:A)主流金融转债当前均明显比6月底部时间更贵,光大转债、宁行转债、国君转债、长江转债当前价格均明显高于6月底部时间,多数溢价率也高于当时,与去年年底相比,光大和国君当前的定位也是不及当时,更高的价格和更高的溢价率使得投资者对当前有点犹豫;B)东财转债的股性较强,今年表现独立于券商。近期正股闪崩带动转债下跌,但这波调整中转债比6月更抗跌,相比6月位置不优;C)农商行定位有所分化,常熟转债凭借下修和优质基本面迎来一波反弹。江银转债和无锡转债则跟随7月初的银行板块反弹一波,随后价格波动较小,目前价位均高于6月28日的情况。

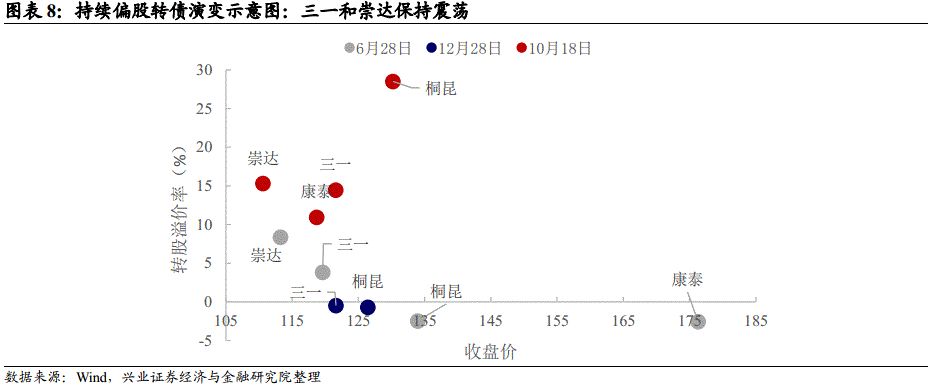

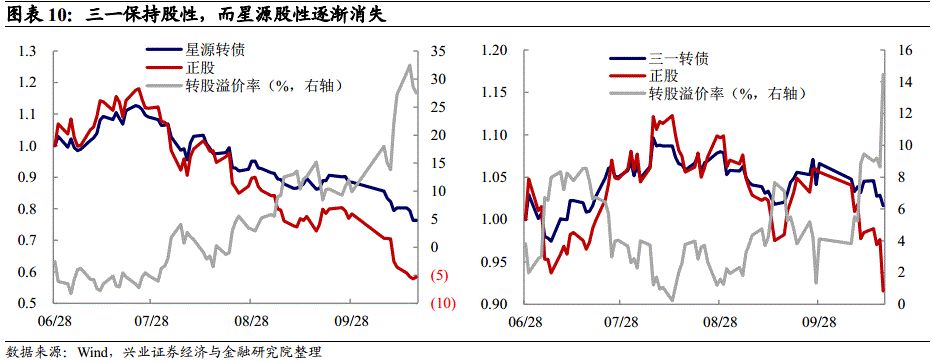

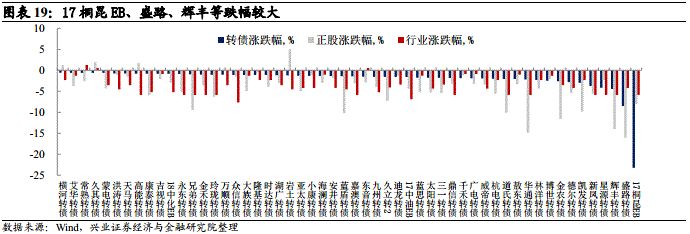

2)其余维持强股性的品种,价格不低但溢价更高。这类转债在去年12月28日、6月28日、10月18日均有较强股性:A)崇达转债和三一转债属于正股以震荡为主,相对走势较强的情形。在此情况下,转债价格比较稳定,转股溢价率上下波动,就当去情况而言,转债价格与前两次底部接近,但溢价率更高,转债比正股坚挺,三一转债的正股价位低于6月28日,但转债定位反而更高;B)康泰转债、17桐昆EB的情况则明显不同。康泰转债的负面消息致使其正股价格大跌,转债价格由最高的220元下跌至低点120元附近,转股溢价率没有拉高。且因为其自身规模小,康泰转债保持了很强股性。17桐昆EB由于已经超过60%转债、加上EB自身的关系,近期其流动性丧失,这次“底部”的价格严重失真。

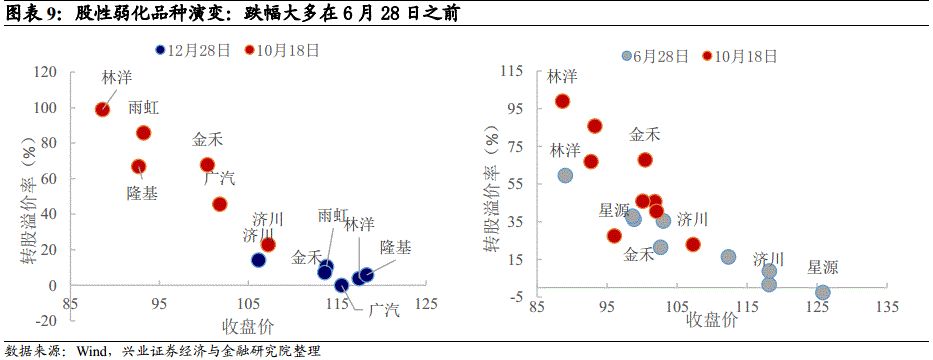

3)股性逐渐弱化的品种,在12月28日至6月28日之间下跌较多,6月28日之后价格趋于稳定。这类标的基本是之前的明星品种,2018年4月及之前享受了高价发行(如雨虹转债、太阳转债、隆基转债、林洋转债、大族转债、星源转债等),但在6月底之前正股股价大幅下挫,转债价格下跌的同时转股溢价率拉高。之后,由于股性已经不强,至10月18日的低点时转债价格跌幅不算特别大。演化节奏相对特殊的是济川转债。由于医药股2018年上半年的强势,济川转债反而在7月初仍然保持高位;但随后随着环保监管的负面消息和医药股的整体调整,该转债价格持续下跌,目前股性相较之前弱化,但与其他转债相比较强。

4)偏债转债有分化,信用风险成为关注点。当前高等级EB(如16凤凰EB、15国盛EB)的YTM相比前两次均更低,今年股弱债强的行情下,很多投资者开始转向这类优质标的,部分个券被买入持有处理,流动性大幅下降。而反观一些评级较低,具有信用风险可能较高的品种如辉丰转债、模塑转债的价格则一路走低。这类标的中有一些转债通过下修缓解回售风险并换来了定位的暂时提高,比较典型的包括蓝标转债和海印转债。但对投资者的吸引相对有限。

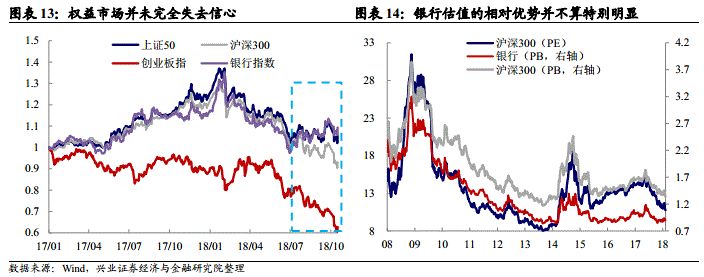

5)平衡型标的中,下修是重要关注点。A)部分转债正股相对表现较好,如17中油EB、18中油EB、航电转债、曙光转债等,这类标的价格没有大幅下跌,正股带动下出现上涨;B)下修是对于偏债标的而言最直接提高定位的方式,如小康转债、蓝思转债、迪龙转债等。但下修不到位和基本面的弱势,这类品种的赚钱方式主要是左侧埋伏博弈,落地后尽快撤出。

市场策略:再迎反弹窗口,但转债定位不优。

政策信号积极,短期反弹有望。

无论是10月19日监管层积极释放的信号,还是此前深圳、北京等多地设立专项资金用于化解股票质押风险,这均是有针对当前市场的脆弱点进行的对症下药。而周末减税的专项抵扣,力度也超预期,对后期的消费有一定提振作用。在结合此前宽信用的其他措施,可谓政策暖风不断。权益市场再大幅调整后,有望迎来反弹机会。当然,从中期看,基本面的下行趋势仍在,反弹到反转可能不会一帆风顺。

转债抱团优质标的,指向转债的左侧布局早已开始,反弹或受制约。

从第一部分的对比中,可以明显看出,当前抱团优质标的的特性。导致此次阶段性“底部”转债的定位不及此前两次。事实上,尽管市场持续调整,危机模式在酝酿,但其实结构的差异非常明显,上证50、沪深300、银行等蓝筹板块整体偏强,尚未创2016年以来的新低。而转债中抱团优质标的也指向投资者并未对权益资产完全失去信心,甚至在不断尝试左侧布局。

值得一提的是,当前银行股相对白马有一些估值优势,但已经不明显。由于2011年至2014年GDP增速下滑明显,且权益市场经历熊市,因此主板多数板块的估值低点在2014年5月至7月,而非后一轮牛市结束的2016年2月。目前银行板块(PB,LF)0.90倍,略高于2014年5月/2016年5月的0.84倍;沪深300的(PB,LF)也是类似情形,PE(TTM)较2014年中期的底部高出一些。从这个对比看:1)银行股相较于沪深300成分股的估值优势不明显;2)相较于中证500、中小板指、创业板指等早已下破2014年中期低位的股指而言,银行在相对估值上不存在优势。当银行估值的相对位置与沪深300接近时,白马股可能有再次反弹的机会,至于中小创的反弹则取决于风险偏好的大幅改观。

短期适度博弈,寻找中期机会。

转债个券当前的参与思路可以按照以下几个线索:

1) 短期侧重低溢价品种和强beta标的,东财转债、济川转债等受关注标的可能适合做反弹,安井转债作为消费股可能被减税等政策带动;政策直接利好的板块还是此次下跌较多的成长股,崇达转债、景旺转债、生益转债的PCB产业链可以关注。另外,其他正股被股权质押、现金流压力压制的也可以关注,如雨虹转债、九州转债等。另外,随着市场好转,有解套压力的大股东可能积极促使转债下修,可以在控制信用风险的前提下参与博弈,如天马转债等。

2) 中期思路,基本面优质的低位标的均可关注,如新凤转债、玲珑转债等,短期不一定受益明显,但中期强过信用的概率不小。

偏债的标的仍可以按照两类思路参与,电气、国盛纯债替代,YTP可观。愿意承担一定信用风险负债稳定的机构,也可以考虑高收益债思路参与信用资质不佳的品种。

3) 偏债的标的仍可以按照两类思路参与,电气、国盛纯债替代,YTP可观。愿意承担一定信用风险负债稳定的机构,也可以考虑高收益债思路参与信用资质不佳的品种。

市场回顾

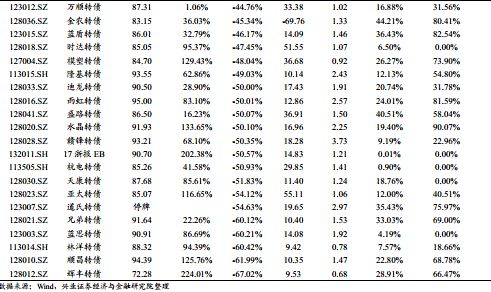

股市持续调整后周五反弹,债市小幅上涨

本周股市以调整为主,上证综指下跌2.17%,深成指跌幅最大,为2.26%,创业板指下跌1.46%。周一两市午后跳水,白马股遭遇闷杀,二线蓝筹亦表现低迷;周二三大股指盘中均创阶段新低,量能持续地量状态,燃气股逆势逞能,大金融板块整体飘红,科技股全线下跌,黄金股表现不佳,地产、医药、化工板块也都走势低迷;周三股指深V反弹,科技股成为市场焦点但大消费板块表现低迷;周四上证综指下跌2.94%失守2500点,创2014年11月以来新低;深成指失守7200点,两市成交不足2400亿元,市场仅有的热点出现在粤港澳大湾区板块。中字头大幅杀跌,资源股受中石油溃败影响集体回调,高位白马股继续调整;周五副总理刘鹤接受采访后投资者信心有所提振,两市午后强势反弹。创业板指大涨3.72%,创近4个月最大单日涨幅,创业板蓝筹成反弹先锋,计算机板块掀涨停潮,权重股午后发力,地产、白酒、银行等板块亦大幅上扬,燃气股逆势走低。

本周债市小幅上涨。周一国债期货尾盘跳水收跌,长端利率债收益率小幅上行,降准正式实施,资金面维持宽松,短端利率债收益率不同程度下行;周二国债期货全线收高,10年期主力合约涨0.21%,创两个月新高,资金面较为宽裕,现券成交活跃;周三国债期货午后走低,收盘微跌,银行间现券窄幅整理,收益率波动有限;周四国债期货全日震荡走高,银行间现券主要利率债收益率下行3个基点左右,债市交易气氛活跃,利率债长端表现尤甚;周五受股市大涨影响,债市震荡略偏弱,国债期货收盘全线下跌。股债跷跷板效应当前仍主导交易情绪。

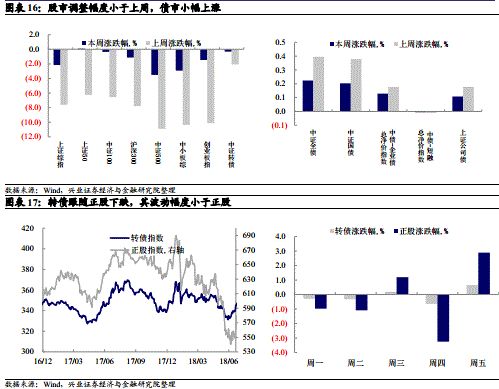

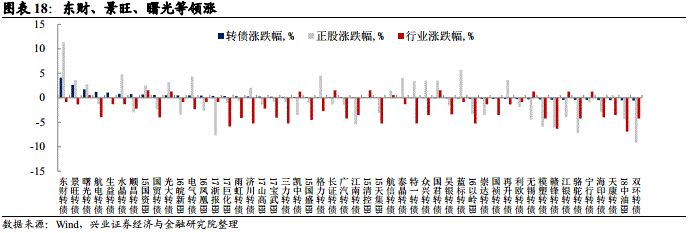

转债小幅下跌

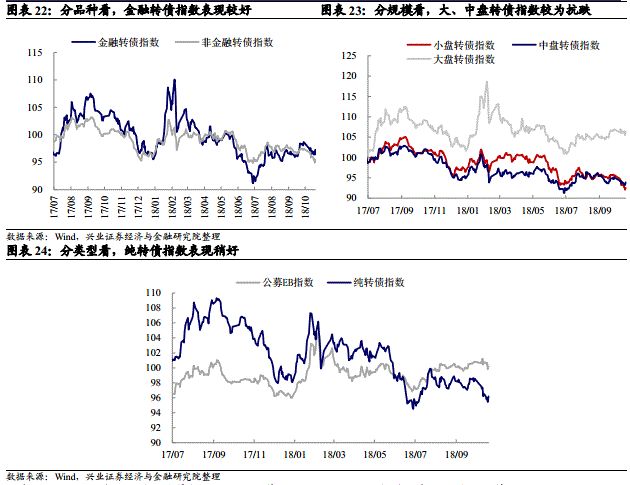

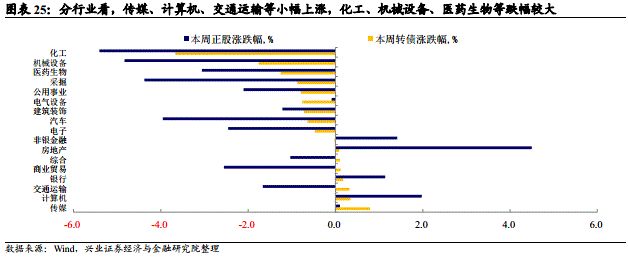

中证转债指数周跌幅为0.32%。交投活跃度方面,整体成交量小幅萎缩。估值方面,转股溢价率大幅上升。分品种看,金融转债指数表现较好。分规模看,大、中盘转债指数较为抗跌,小盘指数表现最弱。分类型看,纯转债指数表现稍好。分行业看,传媒、计算机、交通运输等小幅上涨,化工、机械设备、医药生物等跌幅较大。个券方面,东财、景旺、曙光、航电、生益等领涨,17桐昆EB、盛路、辉丰、星源、新凤等跌幅较大

市场信息追踪

一级市场发行进度:长青股份发布预案公告等

本周无新转债上市,目前已发行转债/公募交换债合计余额为2320.96亿元。截止本周末,近一年来一级市场共187只公募转债、6只公募可交换债发行预案,合计拟发行金额5135.34亿元。本周长青股份(9.138亿)、中环环保(2.9亿)共2家发布预案公告;重庆建工(24亿)、合兴包装(5.96亿)、石英股份(5.2亿)共3家获股东大会通过;中装建设(5.25亿)、博彦科技(5.76亿)共2家获发审委通过;浙江美大(4.5亿)获证监会核准。

风险提示:基本面变化超预期;监管政策超预期。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:18年违约主体行业 集中在商贸环保等垫资运营行业 下一篇:转债市场发行重启 机构踊跃认购利尔转债