违约券如何估值?

来源:固收彬法

【天风研究·固收】 孙彬彬/高志刚/于瑶

摘要:

针对违约债券的估值,我们提供两种思路,供投资机构参考。

方法一:依据回收率计算估值;

方法二:依据独立第三方估值。

对比上述两种方法,两者测算的估值整体趋势相当,区别在于方法二中计算的估值全价比方法一平均高出15元左右,原因可能在于方法一是基于截至当前的实际回收情况进行测算,部分未回收的违约券仍在处置过程中,未来不排除有进一步回收的可能,导致估值较方法二偏低。

违约券如何估值?

随着信用债刚兑打破,违约个券数量越来越多,投资者除了关注信用风险预警之外,也逐渐开始关注债券违约后的估值和回收情况。大多数情况下,违约当天发行主体的公告中只会告知违约情况的发生,对未来偿付情况无法做出准确预测。那么违约债券如何估值?我们提供两种思路,供投资机构参考。

1. 方法一:依据回收率计算估值

一般而言,个券估值可以用以下公式简单推算:

估值=(1–违约率)x本金+违约率x本金x回收率 ①

其中,违约率是指债务人在未来一段时间内违约的可能性,由债务人的偿债能力和偿债意愿共同决定。回收率是指债务人一旦违约,债权人可以拿回的金额占债权的百分比。

上述公式可以推演为:

估值=本金–本金x违约率x(1-回收率) ②

其中,本金x违约率x(1-回收率)反映了因债务人的信用风险带来的债权损失。

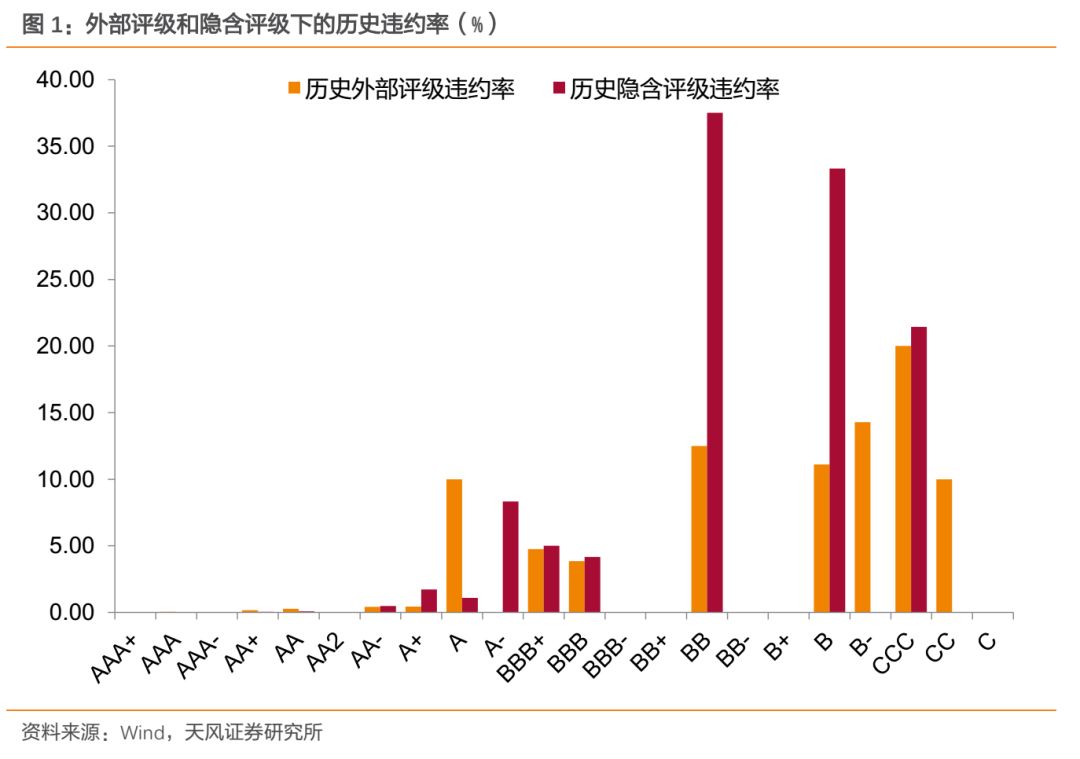

违约率方面,我们在前期报告《隐含评级可以更好地预测违约吗?》中,分别计算了外部评级和隐含评级下的历史违约率。从历史整体数据来看,两类评级均呈现级别越低违约率越高的特征,但都不是严格分布的,很多低级别对应的违约率依旧为0。背后原因一方面在于国内的信用评级普遍存在评级虚高、区分度不足等问题,另一方面,中国债券市场自2014年才出现第一只债券违约,虽然此后刚兑逐步打破,但违约样本仍相对有限。

对于外部评级,AAA至A+级别均发生过违约,但违约率均未超过0.5%;对于隐含评级,发生过违约的最高评级为AA+(仅1家发行人),AA级别违约率也不足0.1%,但是从AA-开始,违约率有明显抬升,AA-违约率达到0.48%(高于同级别外部评级违约率),A+和A违约率均超过1%。相对于外部评级而言,隐含评级中的低级别(AA-及以下)对违约主体的辨识程度要更高一些,虽然AA外部评级的违约主体数量最多,但是基数太大导致违约率反而不容易识别。

当个券发生违约时,违约率=1,此时公式②简化为:

估值=本金x回收率 ③

即违约个券估值仅与债券本金和后继回收率相关。

我们在前期报告《违约债券现在都怎么样了?》中对2014年以来发生违约公募债的处置方式和回收情况进行过梳理。考虑到债券发生违约后,无论通过哪种方式进行处置,均需要一定的处置时间,因此我们只统计2017年底前违约的公募债券(包括超短期融资债券、一般短期融资券、一般公司债、一般企业债、一般中期票据)截至当前(10月11日)的回收情况,并以目前公开信息可见的每只债券的已偿付金额(包含本金和利息)占违约金额(包含本金和利息)的比例作为这只债券的回收率。

回收率=已偿付金额/违约金额x100% ④

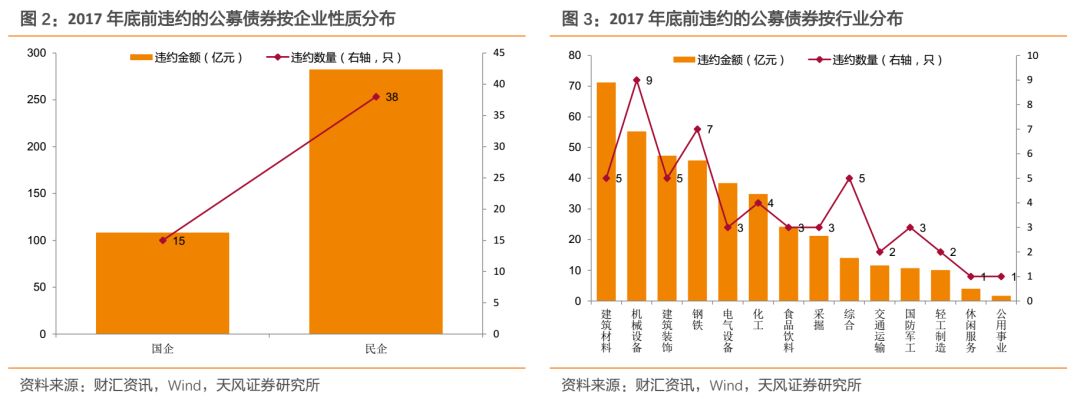

根据财汇资讯的数据,截至2017年底前违约的公募债券共53只,总违约金额390.79亿元。其中,发生违约的国企债券15只,违约金额 108.29亿元;发生违约的民企债券38只,违约金额282.50亿元。

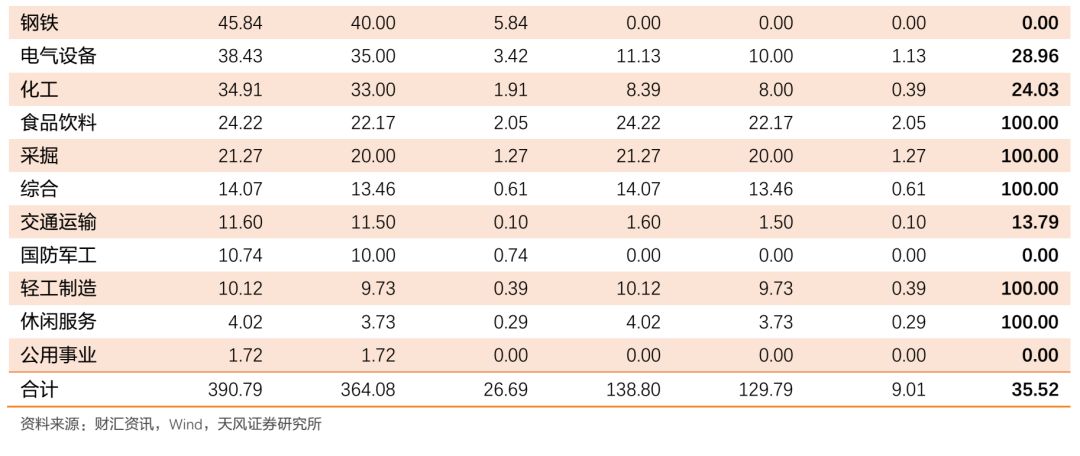

截至当前,2017年底前违约公募债的加权平均回收率为35.52%。分企业性质来看,国企的加权平均回收率为32.46%;民企的加权平均回收率为36.69%。民企的回收率较高,一方面,民企因突发状况导致流动性紧缺时,大概率尚有部分资产可供变现或抵押,存在一定的偿债能力;另一方面,相较于国企,民企实际控制人往往更倾向于尽全力保住对企业的控制权,保留企业在债券市场的信誉和进一步通过债券市场融资的渠道,偿债意愿更强。

从行业分布来看,由于违约公募债样本有限,未能反映出不同行业回收率呈现的规律。

2. 方法二:依据独立第三方估值

对于债券投资人来说,通常采用的独立第三方估值是中债估值。鉴于市场对违约债券中债估值方法的关注,为进一步提高估值编制的透明度,便于市场了解中债估值逻辑,中债估值中心于2017年7月7日在其官网上专门对部分违约债券典型案例做了有关估值说明。我们选取其中两个案例进行具体分析。

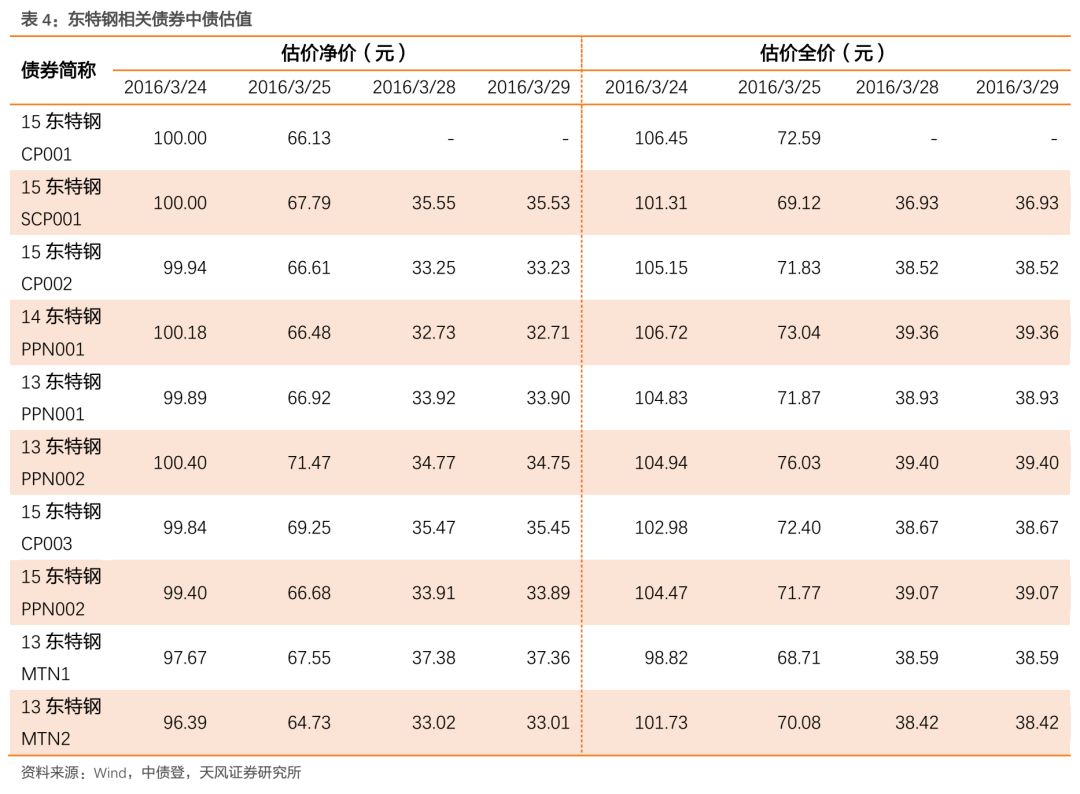

案例一:东特钢

2016年3月25日上午,东北特殊钢集团有限公司(以下简称“东特钢”)发布公告称董事长、党委书记杨华于2016年3月24日在其居所自杀身亡,目前,有关部门正在开展调查工作。2016年3月25日下午,东特钢发布公告称15东特钢CP001应于2016年3月27日(此日为节假日,顺延至3月28日)兑付,由于公司流动性紧张,本期债券本息偿付存在不确定性。2016年3月25日晚间,联合资信将东特钢列入下调信用评级观察名单。

3月25日当天,为充分反映相关债券违约风险,中债根据相关业务规范将东特钢存续期债券15东特钢CP001、15东特钢SCP001、15东特钢CP002、14东特钢PPN001、13东特钢PPN001、13东特钢PPN002、15东特钢CP003、15东特钢PPN002、13东特钢MTN1、13东特钢MTN2的中债市场隐含评级调整为CC,相关债券估值净价平均下调幅度约32元。

2016年3月28日,“15东特钢CP001”构成实质性违约。此外当天,东特钢发布公告称“15东特钢SCP001”应于2016年4月3日(此日为节假日,顺延至4月5日)兑付,债券本息偿付存在不确定性。2016年3月28日晚间,联合资信将东特钢主体评级由AA下调至C,将13东特钢MTN1、13东特钢MTN2的债项信用等级均由AA下调至C,将15东特钢CP001、15东特钢CP002、15东特钢CP003的债项信用等级均由A-1下调至D。

3月28日当天,中债根据业务规范,将有关债券的中债市场隐含评级调整为C,并根据审慎估值原则,取通过东特钢发布的经审计的2014年年度财务报告、未经审计的2015年三季报财务报告及中债企业债收益率曲线(CC)分别估算的清算价格之孰低作为3月28日当天中债估值全价。

2016年3月29日起,中债暂停更新相关债券估值,但相关债券估值并未停止,而是每日维持估值价格与中债市场隐含评级不变。此后,中债一直在持续关注东特钢偿债能力变化及相关事态进展。

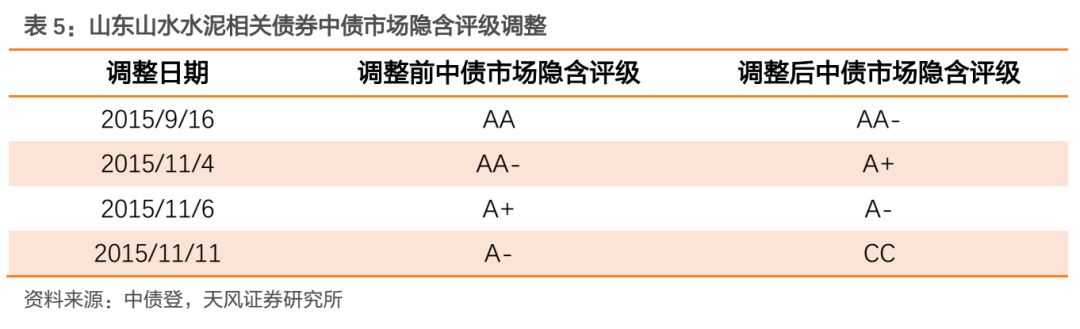

案例二:山东山水水泥

2015年11月10日,中诚信国际将山东山水水泥集团有限公司(简称“山东山水水泥”)长期信用等级由A-调降至BB-,并将公司列入负面评级观察名单。2015年11月11日,山东山水水泥的母公司中国山水水泥集团有限公司(简称“集团”)发布《本公司的清盘呈请及申请委托临时清算人》公告,公告称集团将无法于2015年11月12日或之前取得足够资金以偿付境内债务,因此将于2015年11月12日就境内债务发生违约。

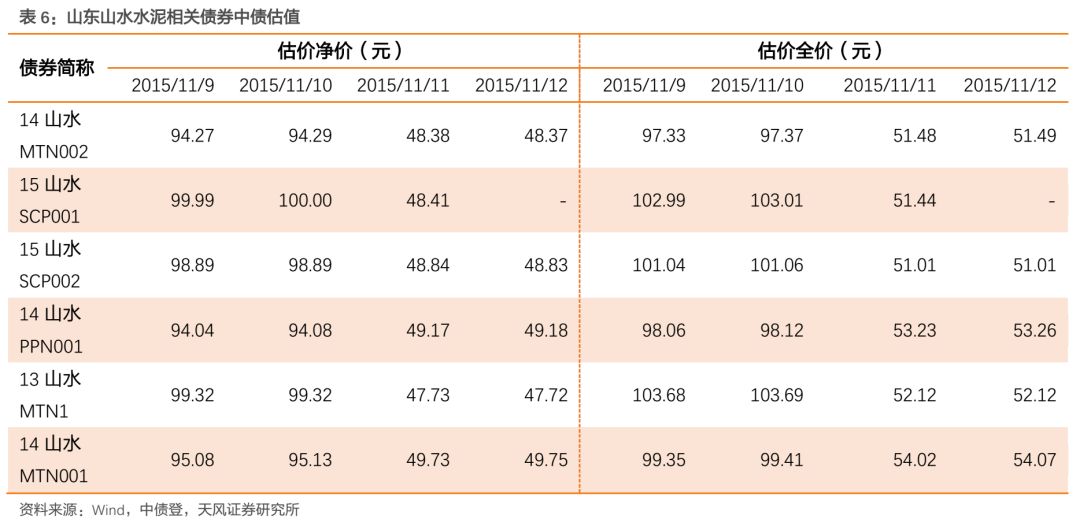

11月11日当天,为充分反映相关债券违约风险,中债根据相关业务规范将山东山水水泥存续期债券14山水MTN002、15山水SCP001、15山水SCP002、14山水PPN001、13山水MTN1、14山水MTN001的中债市场隐含评级调整为CC,对其发行的六只债券计算清算价值,相关债券估值净价平均下调约48元。

2016年1月4日晚间,山东山水水泥发布“15山水SCP001”付息公告,称截至2016年1月4日,公司股东已筹集部分资金,用于支付“15山水SCP001”的利息(不包括逾期违约金)。在扣除发行人已支付利息部分后,中债对“15山水SCP001”剩余尚未偿还的本金部分更新估值,更新后估值全价为49.93元,如无最新消息将维持此估值不变。考虑到公司到期债务尚未完全兑付且尚未出台明确的债务偿还办法,公司主体评级维持为CC,其余存量债务兑付仍存在较大不确定性,中债对其存量债券维持采用中债企业债收益率曲线(CC)估值,并继续密切关注发行人偿债能力变化及事件最新动态。

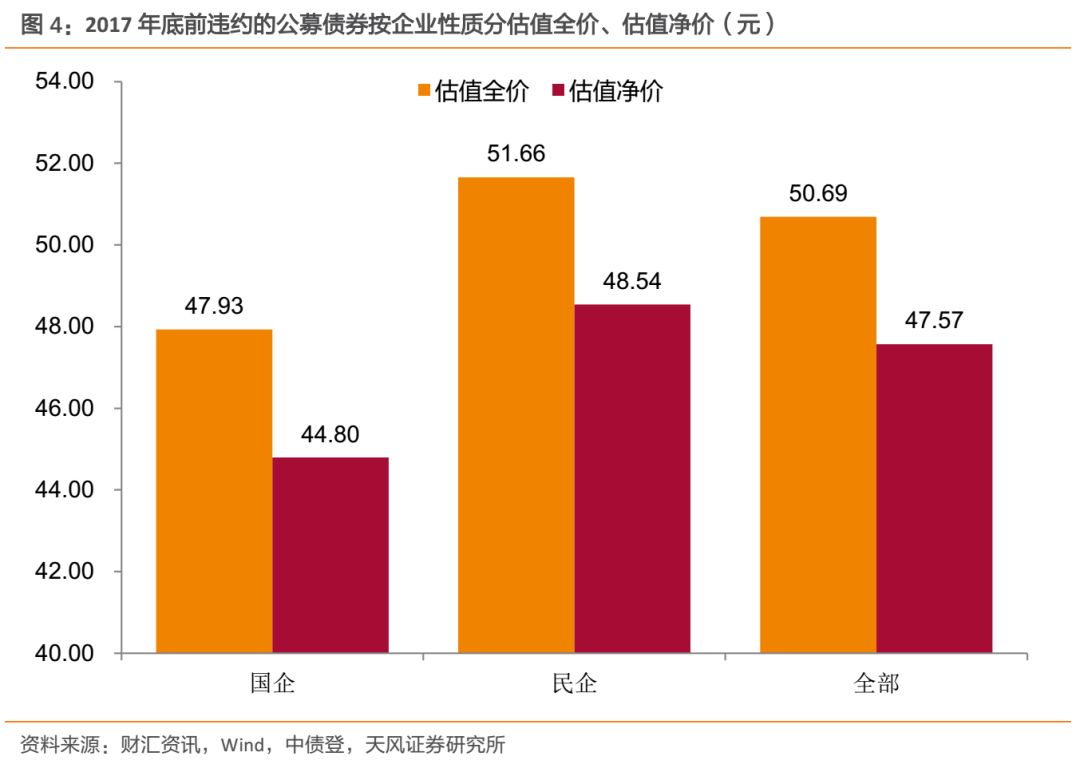

鉴于上述中债对违约债券的估值方法,我们分别提取2017年底前违约的公募债券的估值全价和估值净价。数据结果显示,所有公募债券违约后的平均估值全价为50.69元(平均估值净价为47.57元),分企业性质来看,国企债违约后的平均估值全价为47.93元(平均估值净价为44.80元);民企债违约后的平均估值全价为51.66元(平均估值净价为48.54元),均小幅高于国企债的估值。

方法二中计算的中债平均估值与方法一中依据回收率计算的估值整体趋势相当,区别在于方法二中计算的估值全价比方法一平均高出15元左右,原因可能在于方法一是基于截至当前的实际回收情况进行测算,部分未回收的违约券仍在处置过程中,未来不排除有进一步回收的可能,导致估值较方法二偏低。

3. 小结

在本篇专题中,针对违约债券的估值,我们提供两种思路。

第一种方法是基于后继回收情况进行评估(估值=本金x回收率)。截至当前,2017年底前违约公募债的加权平均回收率为35.52%。分企业性质来看,国企的加权平均回收率为32.46%;民企的加权平均回收率为36.69%;

第二种方法是参考中债对违约债券的估值。数据结果显示,所有公募债券违约后的平均估值全价为50.69元(平均估值净价为47.57元),分企业性质来看,国企债违约后的平均估值全价为47.93元(平均估值净价为44.80元);民企债违约后的平均估值全价为51.66元(平均估值净价为48.54元),均小幅高于国企债的估值。

对比上述两种方法,两者测算的估值整体趋势相当,区别在于方法二中计算的估值全价比方法一平均高出15元左右,原因可能在于方法一是基于截至当前的实际回收情况进行测算,部分未回收的违约券仍在处置过程中,未来不排除有进一步回收的可能,导致估值较方法二偏低。

相较于简单粗暴的直接将违约个券估值冲减为0,依据历史回收率进行推算或是参考独立第三方估值更为公允。但同时也存在一些问题,例如,估值不能反映违约债券的兑付时间,不同处置方式下,平均回收周期的差异非常显著;此外,由于违约主体的差异以及相关事态进展,违约券的估值也要适时进行调整。

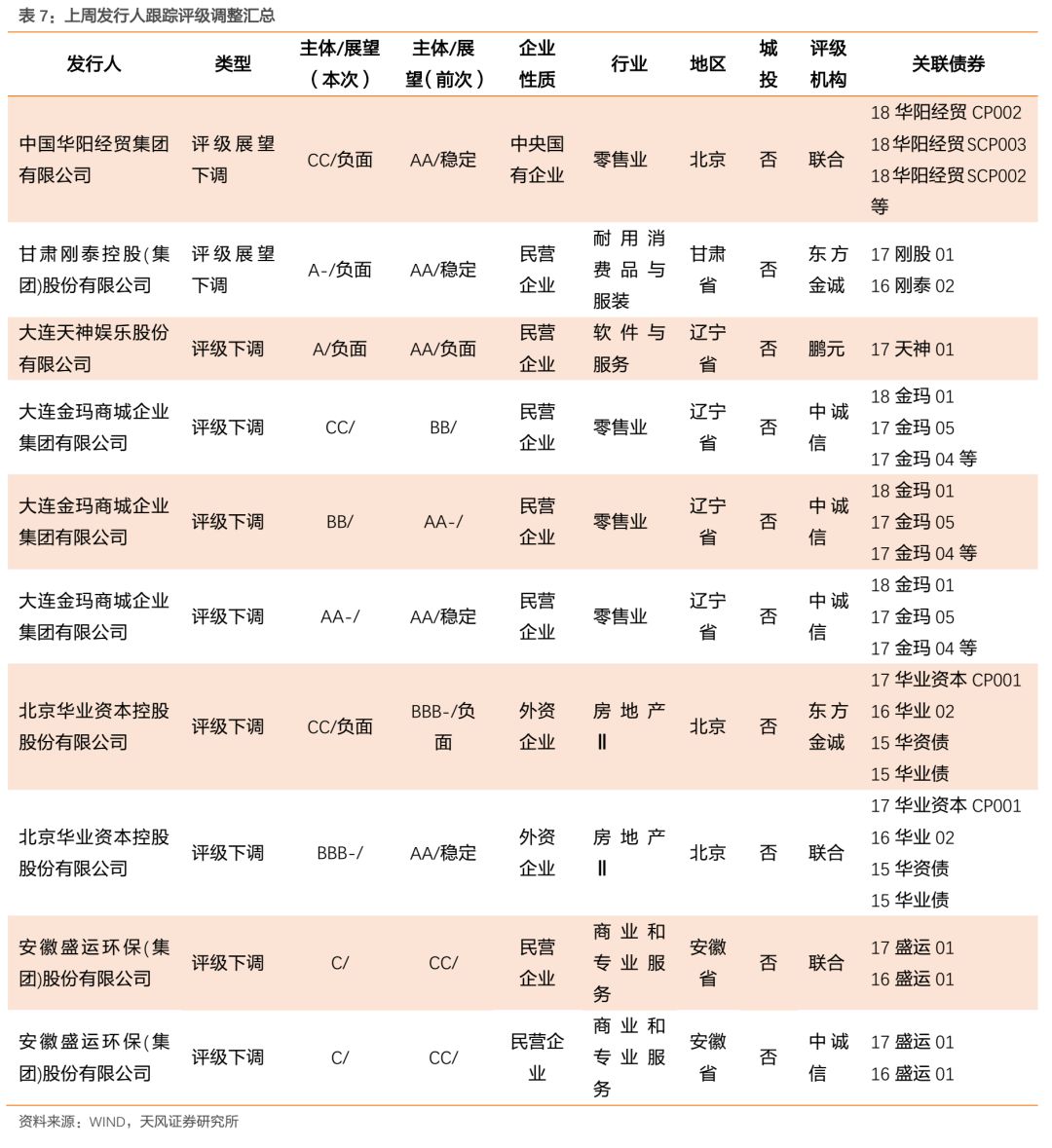

信用评级调整回顾

本周6家发行人及其发行债券发生跟踪评级调整,6家下调。上周评级一次性下调超过一级的发行主体:中国华阳经贸集团有限公司、甘肃刚泰控股(集团)股份有限公司、大连天神娱乐股份有限公司、大连金玛商城企业集团有限公司、北京华业资本控股股份有限公司、安徽盛运环保(集团)股份有限公司。

一级市场

1. 发行规模

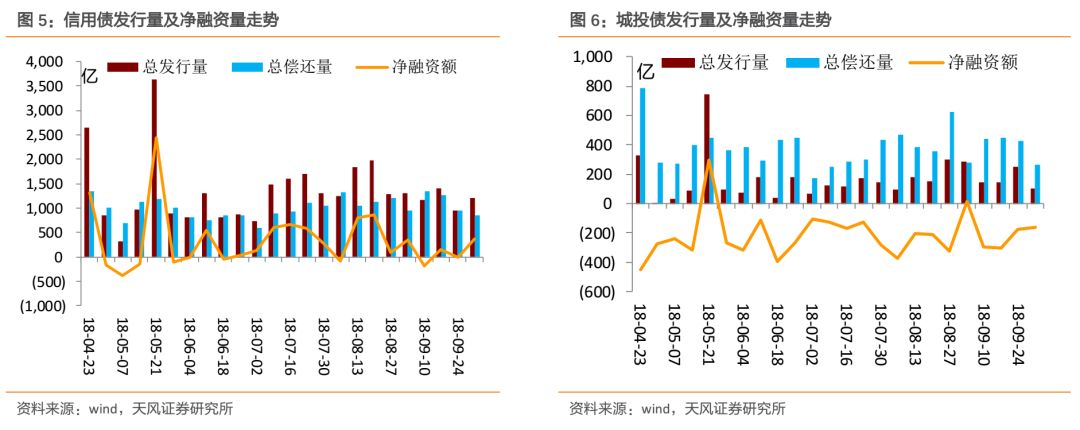

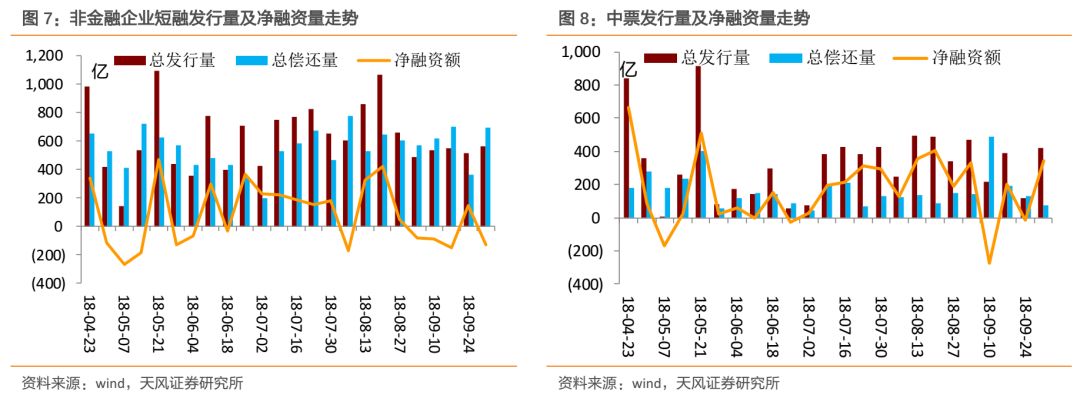

本周非金融企业短融、中票、企业债和公司债合计发行约1216.6亿元,总发行量较上周小幅上升,偿还规模约850.8亿元,净融资额约365.8亿元;其中,城投债(中债标准)发行103亿元,偿还规模约266.2亿元,净融资额-163.2亿元。

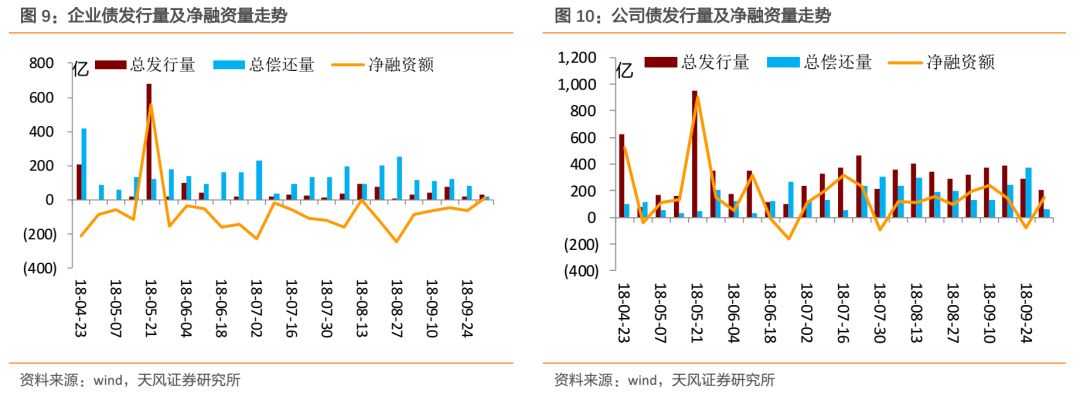

信用债的单周发行量小幅上升,净融资额小幅上升。短融发行量较上周小幅上升,总偿还量较上周大幅上升,净融资额大幅下降,中票发行量较上周大幅上升,总偿还量较上周小幅下降,净融资额大幅上升,公司债发行量较上周小幅下降,总偿还量大幅下降,净融资额大幅上升,企业债发行量较上周小幅上升,总偿还量大幅下降,净融资额小幅上升。

具体来看,一般短融和超短融发行561.7亿元,偿还6937亿元,净融资额-131.3亿元;中票发行418.4亿元,偿还75亿元,净融资额343.4亿元。

上周企业债合计发行27.9亿元,偿还20.37亿元,净融资额7.6亿元;公司债合计发行208.64亿元,偿还62.52亿元,净融资额146.12亿元。

2. 发行利率

从发行利率来看,交易商协会公布的发行指导利率整体下行,各等级变动幅度在-9-(-1)BP。具体来看,1年期各等级变动-8-(-1)BP;3年期各等级变动-8-(-4)BP;5年期各等级变动-6-(-3)BP;7年期各等级变动-4-(-2)BP;10年期及以上各等级变动-4-(-2)BP。

二级市场

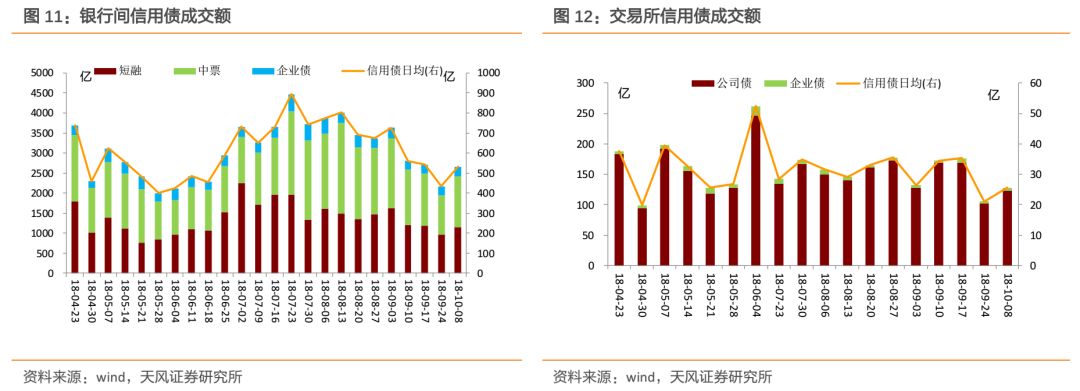

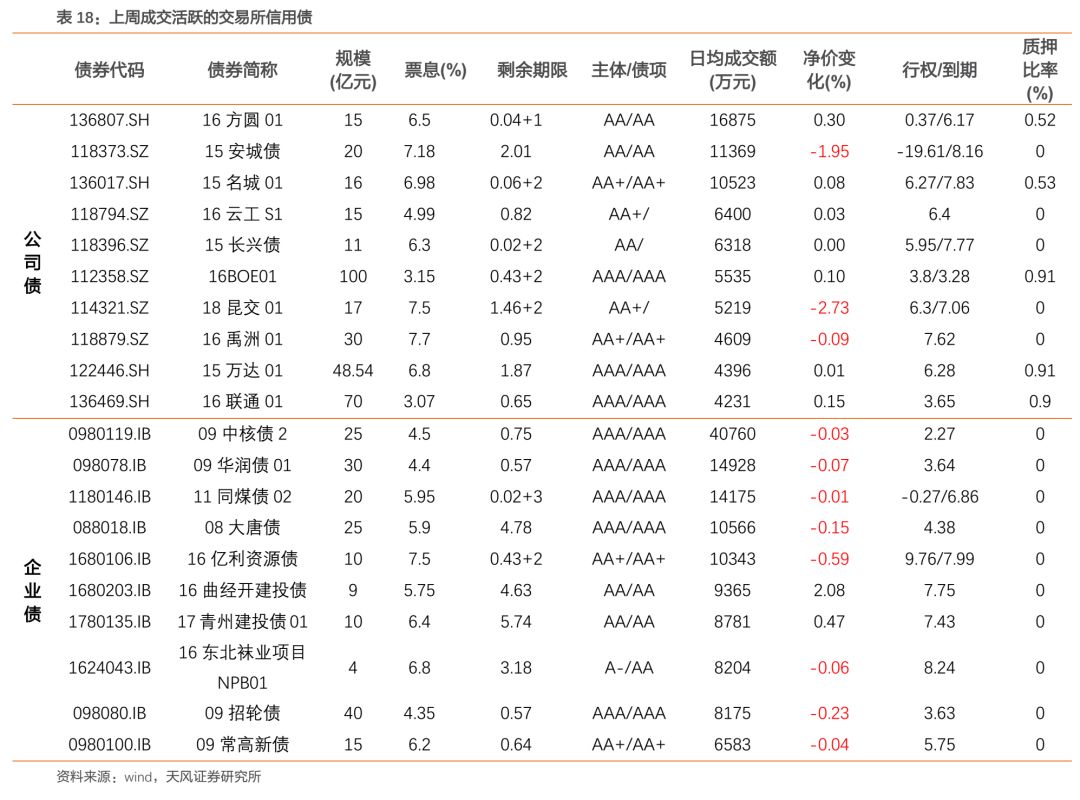

银行间和交易所信用债合计成交2784.62亿元,总成交量相比前期小幅上升。分类别看,银行间短融、中票和企业债分别成交1154.08亿元、1255.68亿元、246.7亿元,交易所公司债和企业债分别成交123.38亿元和4.78亿元。

1. 银行间市场

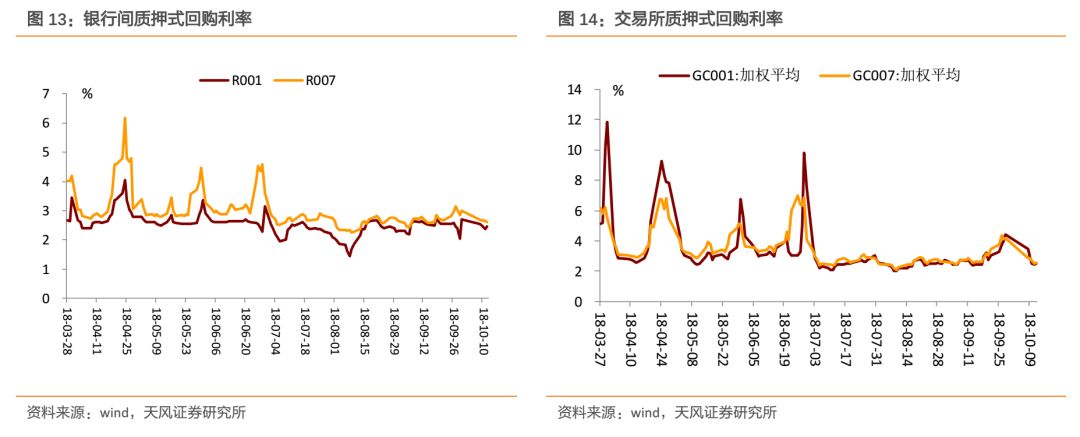

利率品现券收益率整体下行;信用利差整体呈缩小趋势;信用债收益率整体下行。

利率品现券收益率整体下行。具体来看,国债收益率曲线1年期下行11BP至2.89%水平,3年期下行8BP至3.2%水平,5年期下行3BP至3.41%水平,7年期下行4BP至3.58%水平,10年期下行4BP至3.58%水平。国开债收益率曲线1年期下行16BP至2.93%水平,3年期下行6BP至3.6%水平,5年期下行5BP至3.91%水平,7年期下行6BP至4.2%水平,10年期下行5BP至4.15%水平。

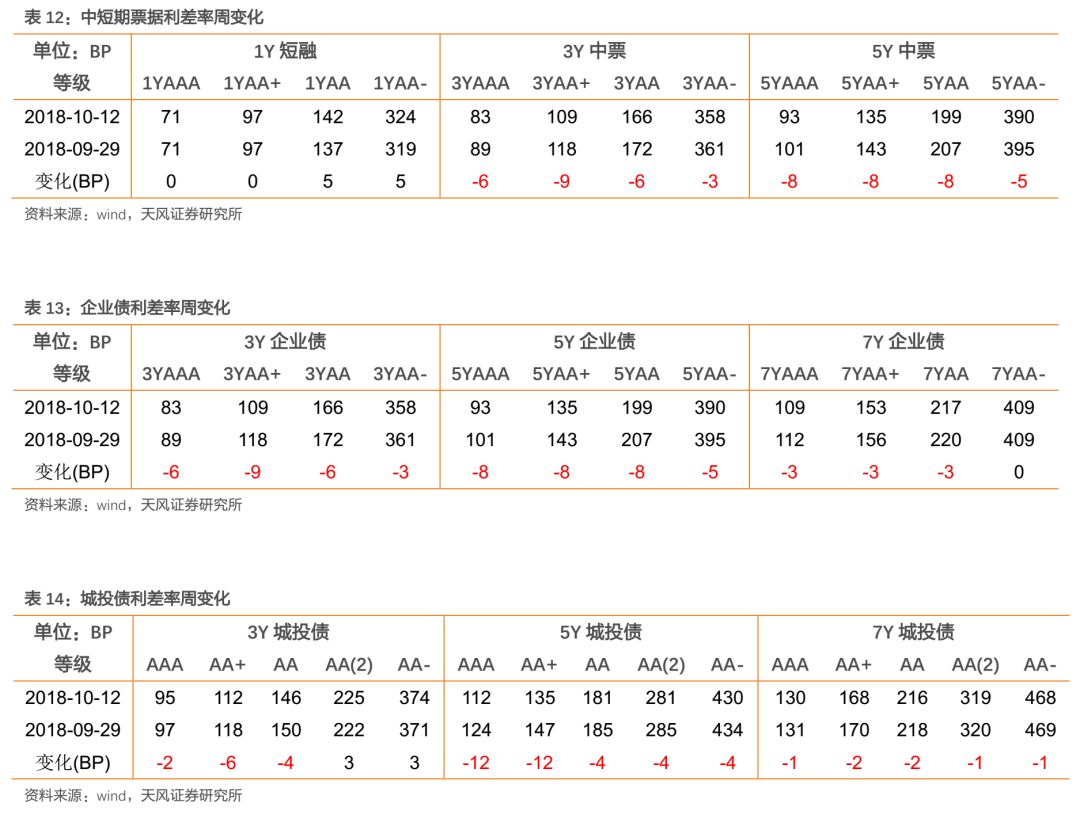

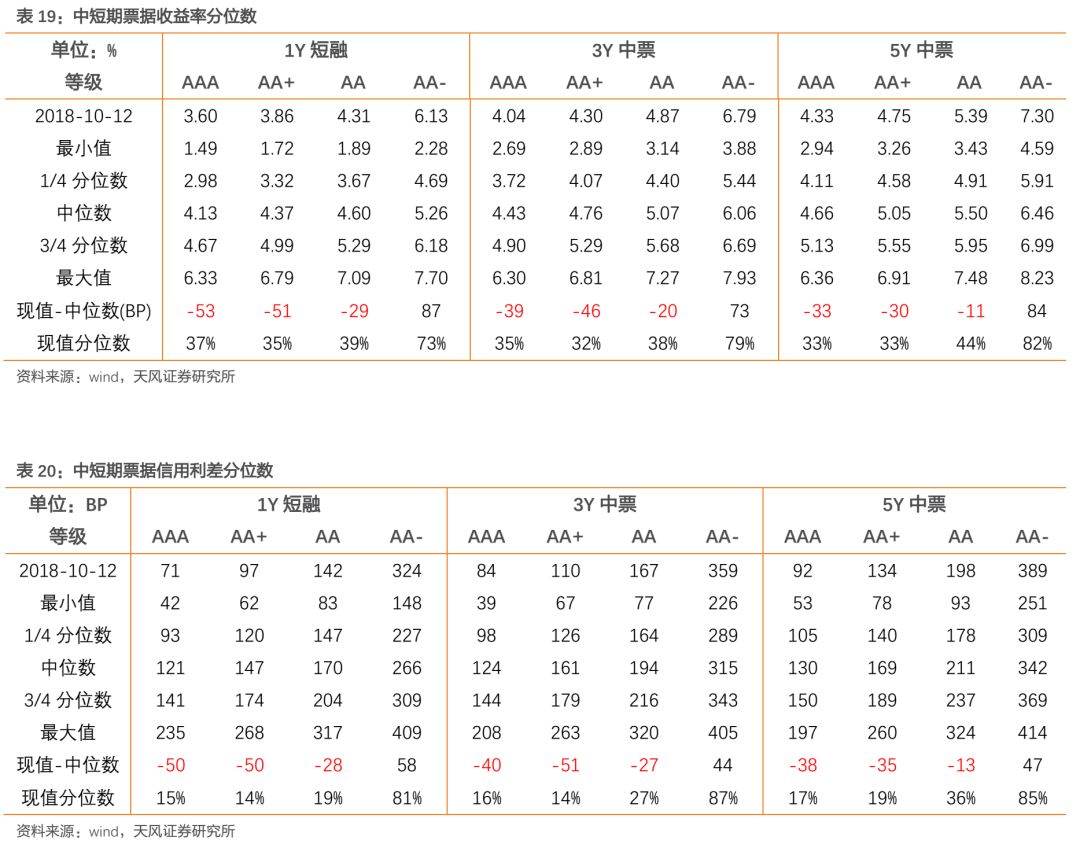

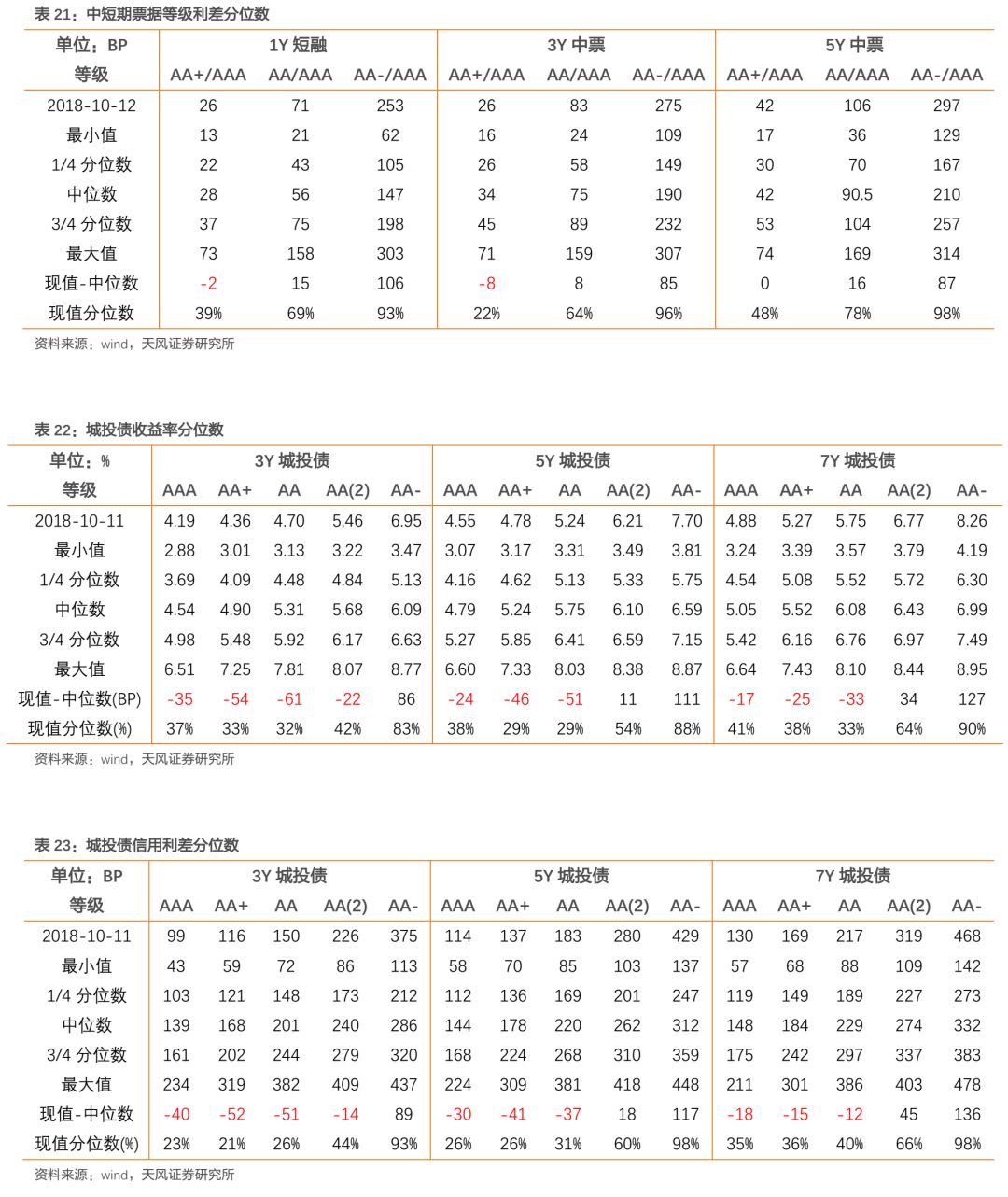

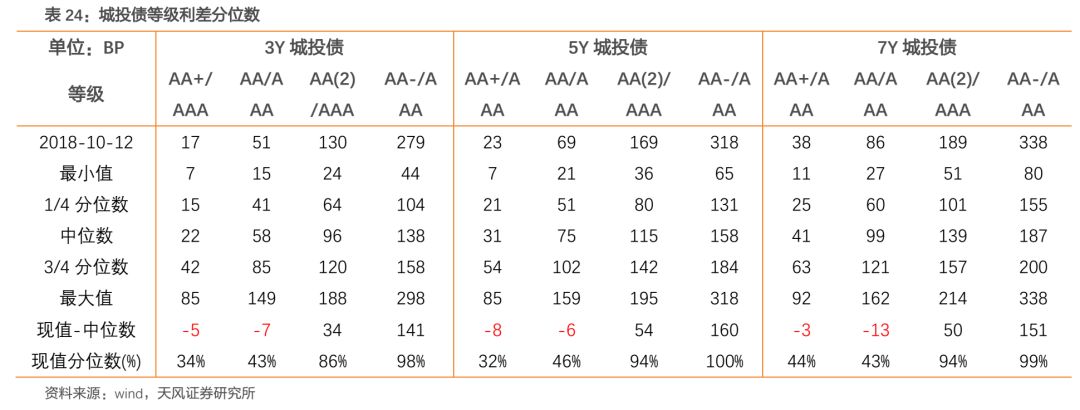

信用债收益率整体下行。具体来看,中短期票据收益率曲线1年期各等级收益率下行5-10BP,3年期各等级收益率下行10-16BP,5年期各等级收益率下行11-14BP;企业债收益率曲线3年期各等级收益率下行10-16BP,5年期各等级收益率下行11-14BP,7年期各等级收益率下行3-6BP;城投债收益率曲线3年期各等级收益率下行4-10BP,5年期各等级收益率下行6-14BP,7年期各等级收益率均下行5BP。

信用利差整体呈缩小趋势。具体来看,中短期票据收益率曲线1年期各等级信用利差扩大0-5BP,3年期各等级信用利差缩小3-9BP,5年期各等级信用利差缩小5-8BP;企业债收益率曲线3年期各等级信用利差缩小3-9BP,5年期各等级信用利差缩小5-8BP,7年期各等级信用利差缩小0-3BP;城投债收益率曲线3年期各等级信用利差变动-6-3BP,5年期各等级信用利差缩小4-12BP,7年期各等级信用利差缩小1-2BP。

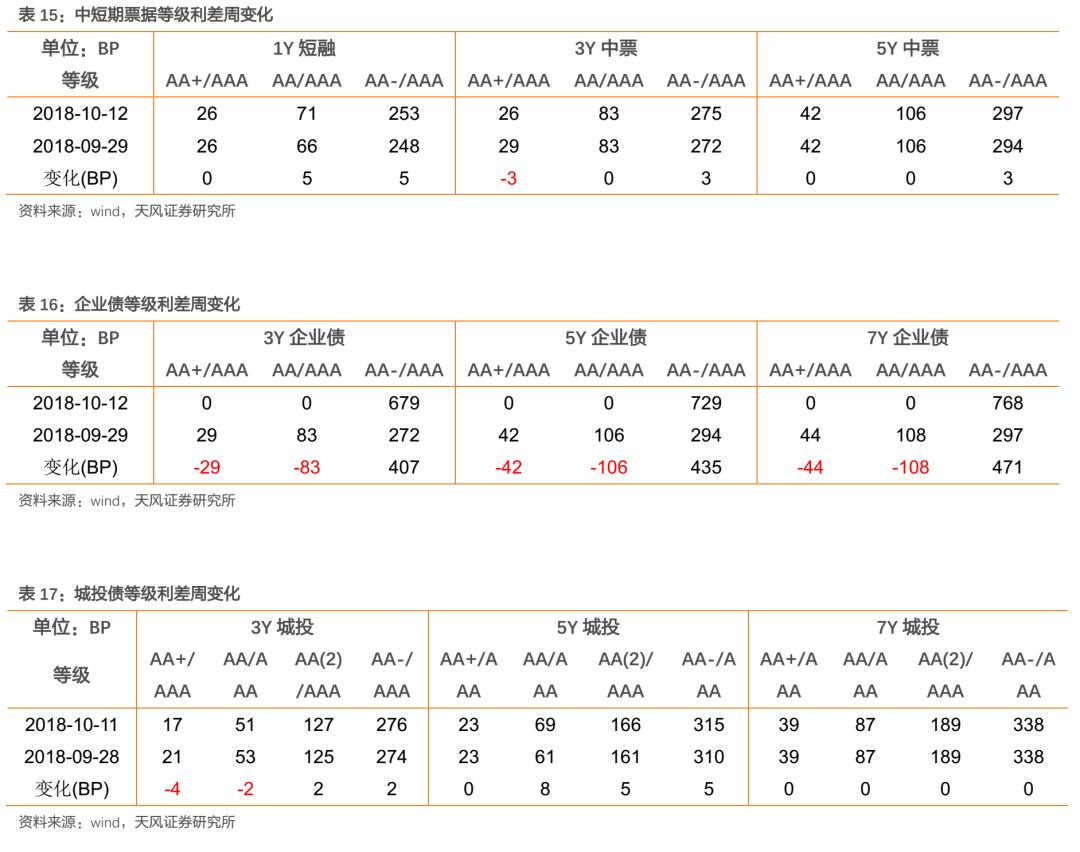

企业债信用等级利差变化很大,其余各类信用等级利差整体变化相对中性。具体来看,中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差扩大0-5BP,3年期等级利差变动-3-3BP,5年期等级利差扩大0-3BP;企业债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-83-407BP,5年期等级利差变动-106-435BP,7年期等级利差变动-108-471BP;城投债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-4-5BP,5年期等级利差扩大0-8BP,7年期等级利差缩小0-1BP。

2. 交易所市场

交易所公司债市场和企业债市场交易活跃度有所下降,公司债净价上涨家数大于下跌家数,企业债净价上涨家数小于下跌家数;总的来看企业债净价上涨144只,净价下跌184只;公司债净价上涨193只,净价下跌160只。

附录

风险提示

宏观经济失速下滑,信用风险频发

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

上一篇:四季度利率走势展望:易下难上 下一篇:国君固收:信用市场回顾周报 降准后信用债最为受益